Learning Modules Hide

Hide

- अध्याय 1: डेरिवेटिव का परिचय

- अध्याय 2: भविष्य और आगे की योजनाएँ: बुनियादी बातें जानें – भाग 1

- अध्याय 3: भविष्य और आगे की योजनाएँ: बुनियादी बातें जानें – भाग 2

- अध्याय 4: वायदा व्यापार के लिए एक संपूर्ण मार्गदर्शिका

- अध्याय 5: फ्यूचर्स शब्दावली

- अध्याय 6 – वायदा कारोबार – भाग 1

- अध्याय 7 – वायदा कारोबार – भाग 2

- अध्याय 8: फ्यूचर्स में उन्नत अवधारणाओं को समझें

- अध्याय 9: वायदा बाजार में प्रतिभागी

- अध्याय 1: डेरिवेटिव्स का परिचय

- अध्याय 2: विकल्पों का परिचय

- अध्याय 3: ऑप्शन ट्रेडिंग शब्दावली के लिए ऑप्शन ट्रेडिंग पाठ्यक्रम

- अध्याय 4: ऑप्शन ट्रेडिंग कॉल क्रेता के बारे में सब कुछ

- अध्याय 5: ऑप्शन ट्रेडिंग में शॉर्ट कॉल के बारे में सब कुछ

- अध्याय 6: विकल्प ट्रेडिंग सीखें: लॉन्ग पुट (पुट क्रेता)

- अध्याय 7: ऑप्शंस ट्रेडिंग: शॉर्ट पुट (पुट विक्रेता)

- अध्याय 8: विकल्प सारांश

- अध्याय 9: ऑप्शन ट्रेडिंग में उन्नत अवधारणाएँ सीखें – भाग 1

- अध्याय 10: विकल्पों में उन्नत अवधारणाएँ – भाग 2

- अध्याय 11: ऑप्शन ग्रीक सीखें – भाग 1

- अध्याय 12: ऑप्शन ग्रीक्स – भाग 2

- अध्याय 13: ऑप्शन ग्रीक्स – भाग 3

- अध्याय 1: विकल्प रणनीतियों पर अभिविन्यास

- अध्याय 2: बुल कॉल स्प्रेड के बारे में सब कुछ

- अध्याय 3: बुल पुट स्प्रेड के बारे में सब कुछ

- अध्याय 4: कवर्ड कॉल

- अध्याय 5: बियर कॉल स्प्रेड

- अध्याय 6: बियर पुट स्प्रेड विकल्प रणनीति को समझें

- अध्याय 7: कवर्ड पुट के बारे में जानें

- अध्याय 8: लॉन्ग कॉल बटरफ्लाई को समझें

- अध्याय 9: शॉर्ट स्ट्रैडल रणनीति को विस्तार से समझें

- अध्याय 10: शॉर्ट स्ट्रैंगल विकल्प रणनीति को विस्तार से समझें

- अध्याय 11: आयरन कोंडोर विकल्प ट्रेडिंग रणनीति को समझें

- अध्याय 12: लॉन्ग स्ट्रैडल के लिए एक व्यापक गाइड

- अध्याय 13: लॉन्ग स्ट्रैंगल विकल्प रणनीति को विस्तार से समझें

- अध्याय 14: शॉर्ट कॉल बटरफ्लाई ऑप्शन ट्रेडिंग रणनीति को समझें

- अध्याय 15: सुरक्षात्मक पुट रणनीति को समझना

- अध्याय 16: सुरक्षात्मक कॉल

- अध्याय 17: डेल्टा हेजिंग रणनीति: शुरुआती लोगों के लिए एक संपूर्ण मार्गदर्शिका

अध्याय 16: सुरक्षात्मक कॉल

जब अभिनव के बॉस ने उनसे किसी स्टॉक की शॉर्ट पोजीशन को हेज करने की रणनीति सुझाने के लिए कहा, तो उन्होंने प्रोटेक्टिव कॉल ऑप्शन की सलाह दी। इस अध्याय में, हम इस रणनीति के विवरण देखेंगे।

प्रोटेक्टिव कॉल

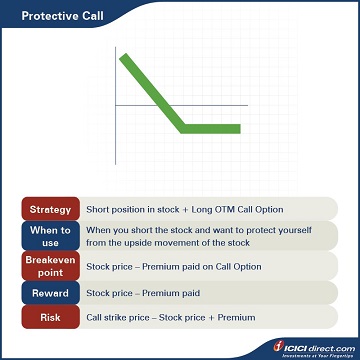

प्रोटेक्टिव कॉल रणनीति का उपयोग ATM या थोड़ा OTM कॉल ऑप्शन खरीदकर स्टॉक की शॉर्ट पोजीशन को हेज करने के लिए किया जाता है। यह रणनीति उस स्थिति में अच्छी तरह से काम करती है जब आप स्टॉक को शॉर्ट करते हैं और खुद को स्टॉक के अपसाइड मूवमेंट से बचाना चाहते हैं।

इस पोजीशन को सिंथेटिक लॉन्ग पुट भी कहा जाता है, लेकिन नेट पेआउट पॉजिटिव होता है। आपको स्टॉक को शॉर्ट करने पर पैसे मिलते हैं और कॉल खरीदने के लिए प्रीमियम का भुगतान करना पड़ता है।

रणनीति: स्टॉक में शॉर्ट पोजीशन + लॉन्ग OTM कॉल ऑप्शन

कब उपयोग करें: जब आप स्टॉक को शॉर्ट करते हैं और स्टॉक के अपसाइड मूवमेंट से खुद को बचाना चाहते हैं।

ब्रेकईवन: स्टॉक मूल्य – कॉल ऑप्शन पर भुगतान किया गया प्रीमियम

अधिकतम लाभ: स्टॉक मूल्य – भुगतान किया गया प्रीमियम

अधिकतम जोखिम: कॉल स्ट्राइक मूल्य – स्टॉक मूल्य + प्रीमियम

आइए इसे एक उदाहरण से समझते हैं:

मान लें कि ABC लिमिटेड का स्पॉट मूल्य 1,000 रुपये है। अभिनव 1,100 रुपये के स्ट्राइक मूल्य पर 50 रुपये पर ABC लिमिटेड OTM कॉल ऑप्शन खरीदता है। वह कुल 50 रुपये का प्रीमियम चुकाता है। इस मामले में ब्रेकईवन पॉइंट 1,000 रुपये - 50 रुपये = 950 रुपये होगा।

अधिकतम लाभ स्टॉक मूल्य - प्रीमियम तक सीमित होगा यानी 1,000 रुपये - 50 रुपये = 950 रुपये जब स्टॉक मूल्य शून्य हो जाता है। इस स्थिति में अधिकतम जोखिम 1,000 रुपये होगा। 1,100 - 1,000 रुपये + 50 रुपये = 150 रुपये।

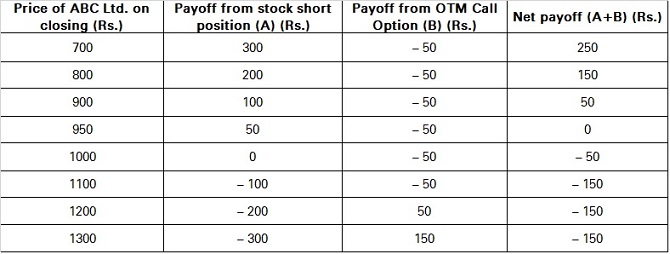

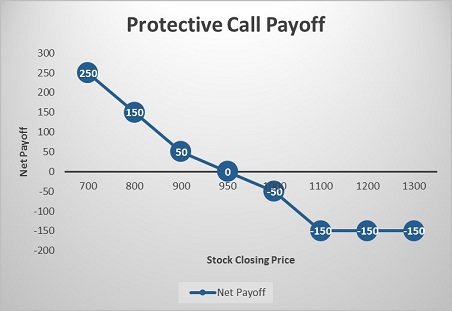

आइए विभिन्न परिदृश्यों में नकदी प्रवाह को देखें:

आइए विभिन्न परिदृश्यों में भुगतान को समझें। यह आपको एक उचित विचार देगा कि हम उपरोक्त मूल्यों पर कैसे पहुंचे हैं।

यदि स्टॉक 150 रुपये पर बंद होता है। समाप्ति पर 800: लॉन्ग कॉल ऑप्शन OTM समाप्त हो जाएगा

स्टॉक का विक्रय मूल्य = 1000 रुपये

समाप्ति पर स्टॉक का क्रय मूल्य = 800 रुपये

इसलिए, स्पॉट पोजीशन से भुगतान = विक्रय मूल्य - क्रय मूल्य = 1000 - 800 = 200 रुपये

स्ट्राइक मूल्य 1100 रुपये के OTM कॉल ऑप्शन पर भुगतान किया गया प्रीमियम = 50 रुपये

स्ट्राइक मूल्य 1100 रुपये के OTM कॉल ऑप्शन पर प्राप्त प्रीमियम समाप्ति पर 1100 = अधिकतम {0, (स्पॉट मूल्य – स्ट्राइक मूल्य)} = अधिकतम {0, (800 – 1100)} = अधिकतम (0, – 300) = 0

तो, OTM कॉल ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 0 – 50 = – 50 रुपये

शुद्ध भुगतान = स्पॉट स्थिति से भुगतान + OTM कॉल ऑप्शन से भुगतान = 200 + (– 50) = 150 रुपये

यदि स्टॉक 150 रुपये पर बंद होता है। समाप्ति पर 950: लॉन्ग कॉल ऑप्शन OTM समाप्त हो जाएगा

स्टॉक का विक्रय मूल्य = 1000 रुपये

समाप्ति पर स्टॉक का क्रय मूल्य = 950 रुपये

इसलिए, स्पॉट पोजीशन से भुगतान = विक्रय मूल्य - क्रय मूल्य = 1000 - 950 = 50 रुपये

स्ट्राइक मूल्य 1100 रुपये के OTM कॉल ऑप्शन पर भुगतान किया गया प्रीमियम = 50 रुपये

स्ट्राइक मूल्य 1100 रुपये के OTM कॉल ऑप्शन पर प्राप्त प्रीमियम समाप्ति पर 1100 = अधिकतम {0, (स्पॉट मूल्य – स्ट्राइक मूल्य)} = अधिकतम {0, (950 – 1100)} = अधिकतम (0, – 150) = 0

तो, OTM कॉल ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 0 – 50 = – रु. 50

शुद्ध भुगतान = स्पॉट स्थिति से भुगतान + OTM कॉल ऑप्शन से भुगतान = 50 + (– 50) = 0

यदि स्टॉक रु. समाप्ति पर 1200: लॉन्ग कॉल ऑप्शन ITM पर समाप्त होगा

स्टॉक का विक्रय मूल्य = 1000 रुपये

समाप्ति पर स्टॉक का क्रय मूल्य = 1200 रुपये

इसलिए, स्पॉट पोजीशन से भुगतान = विक्रय मूल्य - क्रय मूल्य = 1000 - 1200 = - 200 रुपये

स्ट्राइक मूल्य 1100 रुपये के OTM कॉल ऑप्शन पर भुगतान किया गया प्रीमियम = 50 रुपये

स्ट्राइक मूल्य 1200 रुपये के OTM कॉल ऑप्शन पर प्राप्त प्रीमियम समाप्ति पर 1100 = अधिकतम {0, (स्पॉट मूल्य – स्ट्राइक मूल्य)} = अधिकतम {0, (1200 – 1100)} = अधिकतम (0, 100) = रु. 100

तो, OTM कॉल ऑप्शन से भुगतान = प्राप्त प्रीमियम – भुगतान किया गया प्रीमियम = 100 – 50 = रु. 50

शुद्ध भुगतान = स्पॉट स्थिति से भुगतान + OTM कॉल ऑप्शन से भुगतान = (– 200) + 50 = – रु. 150

अतिरिक्त पढ़ें: अध्याय 2: विकल्पों का परिचय

सारांश

- एटीएम या थोड़ा ओटीएम कॉल ऑप्शन खरीदकर स्टॉक की शॉर्ट पोजीशन को हेज करने के लिए प्रोटेक्टिव कॉल रणनीति का उपयोग किया जाता है।

- यह रणनीति उस स्थिति में कारगर साबित होती है, जब आप स्टॉक को शॉर्ट करते हैं और खुद को इसके अपसाइड मूवमेंट से बचाना चाहते हैं।

- ब्रेकईवन: स्टॉक मूल्य - कॉल ऑप्शन पर भुगतान किया गया प्रीमियम

- अधिकतम लाभ: स्टॉक मूल्य - भुगतान किया गया प्रीमियम

- अधिकतम जोखिम: कॉल स्ट्राइक मूल्य - स्टॉक मूल्य + प्रीमियम

अगले अध्याय में, हम डेल्टा हेजिंग पर नज़र डालेंगे। यह रणनीति आपको अंतर्निहित परिसंपत्ति के मूल्य आंदोलन के कारण डेल्टा में परिवर्तन से जुड़े जोखिम को हेज करने की अनुमति देती है।

अस्वीकरण:

ICICI सिक्योरिटीज लिमिटेड (I-Sec)। आई-सेक का पंजीकृत कार्यालय आईसीआईसीआई सिक्योरिटीज लिमिटेड में है - आईसीआईसीआई वेंचर हाउस, अप्पासाहेब मराठे मार्ग, प्रभादेवी, मुंबई - 400 025, भारत, दूरभाष संख्या: 022 - 2288 2460, 022 - 2288 2470। ऊपर दी गई सामग्री को व्यापार या निवेश करने के लिए आमंत्रण या अनुनय के रूप में नहीं माना जाएगा। आई-सेक और सहयोगी इस पर भरोसा करके की गई किसी भी कार्रवाई से उत्पन्न किसी भी प्रकार के नुकसान या क्षति के लिए कोई दायित्व स्वीकार नहीं करते हैं। ऊपर दी गई सामग्री केवल सूचनात्मक उद्देश्य के लिए है और इसे प्रतिभूतियों या अन्य वित्तीय साधनों या किसी अन्य उत्पाद को खरीदने या बेचने या सब्सक्राइब करने के लिए प्रस्ताव दस्तावेज या प्रस्ताव के आग्रह के रूप में इस्तेमाल या माना नहीं जा सकता है। प्रतिभूति बाजार में निवेश बाजार जोखिमों के अधीन हैं, निवेश करने से पहले सभी संबंधित दस्तावेजों को ध्यान से पढ़ें। यहां उल्लिखित सामग्री केवल सूचनात्मक और शैक्षिक उद्देश्य के लिए है।

टिप्पणी (0)