Learning Modules Hide

Hide

- अध्याय 1: डेरिवेटिव का परिचय

- अध्याय 2: भविष्य और आगे की योजनाएँ: बुनियादी बातें जानें – भाग 1

- अध्याय 3: भविष्य और आगे की योजनाएँ: बुनियादी बातें जानें – भाग 2

- अध्याय 4: वायदा व्यापार के लिए एक संपूर्ण मार्गदर्शिका

- अध्याय 5: फ्यूचर्स शब्दावली

- अध्याय 6 – वायदा कारोबार – भाग 1

- अध्याय 7 – वायदा कारोबार – भाग 2

- अध्याय 8: फ्यूचर्स में उन्नत अवधारणाओं को समझें

- अध्याय 9: वायदा बाजार में प्रतिभागी

- अध्याय 1: डेरिवेटिव्स का परिचय

- अध्याय 2: विकल्पों का परिचय

- अध्याय 3: ऑप्शन ट्रेडिंग शब्दावली के लिए ऑप्शन ट्रेडिंग पाठ्यक्रम

- अध्याय 4: ऑप्शन ट्रेडिंग कॉल क्रेता के बारे में सब कुछ

- अध्याय 5: ऑप्शन ट्रेडिंग में शॉर्ट कॉल के बारे में सब कुछ

- अध्याय 6: विकल्प ट्रेडिंग सीखें: लॉन्ग पुट (पुट क्रेता)

- अध्याय 7: ऑप्शंस ट्रेडिंग: शॉर्ट पुट (पुट विक्रेता)

- अध्याय 8: विकल्प सारांश

- अध्याय 9: ऑप्शन ट्रेडिंग में उन्नत अवधारणाएँ सीखें – भाग 1

- अध्याय 10: विकल्पों में उन्नत अवधारणाएँ – भाग 2

- अध्याय 11: ऑप्शन ग्रीक सीखें – भाग 1

- अध्याय 12: ऑप्शन ग्रीक्स – भाग 2

- अध्याय 13: ऑप्शन ग्रीक्स – भाग 3

- अध्याय 1: विकल्प रणनीतियों पर अभिविन्यास

- अध्याय 2: बुल कॉल स्प्रेड के बारे में सब कुछ

- अध्याय 3: बुल पुट स्प्रेड के बारे में सब कुछ

- अध्याय 4: कवर्ड कॉल

- अध्याय 5: बियर कॉल स्प्रेड

- अध्याय 6: बियर पुट स्प्रेड विकल्प रणनीति को समझें

- अध्याय 7: कवर्ड पुट के बारे में जानें

- अध्याय 8: लॉन्ग कॉल बटरफ्लाई को समझें

- अध्याय 9: शॉर्ट स्ट्रैडल रणनीति को विस्तार से समझें

- अध्याय 10: शॉर्ट स्ट्रैंगल विकल्प रणनीति को विस्तार से समझें

- अध्याय 11: आयरन कोंडोर विकल्प ट्रेडिंग रणनीति को समझें

- अध्याय 12: लॉन्ग स्ट्रैडल के लिए एक व्यापक गाइड

- अध्याय 13: लॉन्ग स्ट्रैंगल विकल्प रणनीति को विस्तार से समझें

- अध्याय 14: शॉर्ट कॉल बटरफ्लाई ऑप्शन ट्रेडिंग रणनीति को समझें

- अध्याय 15: सुरक्षात्मक पुट रणनीति को समझना

- अध्याय 16: सुरक्षात्मक कॉल

- अध्याय 17: डेल्टा हेजिंग रणनीति: शुरुआती लोगों के लिए एक संपूर्ण मार्गदर्शिका

अध्याय 8: फ्यूचर्स में उन्नत अवधारणाओं को समझें

आयशा एक शेयर बाज़ार ट्रेडर हैं जो पहली बार फ्यूचर्स की दुनिया में कदम रख रही हैं। वह कई निफ्टी फ्यूचर्स कॉन्ट्रैक्ट्स बेचने के लिए एक कॉन्ट्रैक्ट करती हैं। निकट माह के कॉन्ट्रैक्ट्स की कीमत अंतर्निहित इंडेक्स की तुलना में थोड़ी ज़्यादा होती है और अगले दो महीनों के लिए और भी ज़्यादा। वह सुनती हैं कि निकट माह के कॉन्ट्रैक्ट के लिए ओपन इंटरेस्ट ज़्यादा होता है और आगे के महीनों के लिए कम। उन्हें रोलओवर और स्प्रेड जैसे शब्द भी सुनने को मिलते हैं।

चूँकि आयशा इन शब्दों से नई हैं, इसलिए वह इनका मतलब समझना चाहती हैं। आइए, हम इनके बारे में उसे समझाएँ, है ना?

फ्यूचर्स कॉन्ट्रैक्ट्स में ओपन इंटरेस्ट

ओपन इंटरेस्ट एक ऐसा शब्द है जिसका इस्तेमाल अक्सर डेरिवेटिव्स की दुनिया में किया जाता है। यह उन कॉन्ट्रैक्ट्स की संख्या को दर्शाता है जो बाज़ार में देय या सक्रिय हैं और जिनका निपटान होना बाकी है।

नोट: एक ही कॉन्ट्रैक्ट में लेन-देन में शामिल दोनों पक्षों, खरीदार और विक्रेता, का हिसाब होता है। इसलिए, ओपन इंटरेस्ट की संख्या बाज़ार में सक्रिय पक्षों की संख्या के बजाय सक्रिय कॉन्ट्रैक्ट्स की संख्या को दर्शाती है।

किसी विशेष फ्यूचर्स कॉन्ट्रैक्ट में ओपन पोजीशन की ज़्यादा संख्या यह दर्शाती है कि वह कॉन्ट्रैक्ट काफ़ी सक्रिय है और उसमें भागीदारी भी ज़्यादा है।

अब, आप सोच रहे होंगे कि ओपन इंटरेस्ट कैसे बढ़ता और घटता है। आयशा को भी यही संदेह है। आइए इसे एक उदाहरण से समझते हैं:

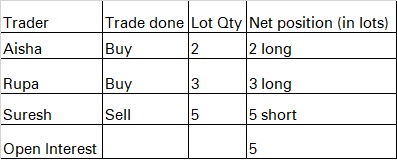

मान लीजिए कि पहले दिन निम्नलिखित लेन-देन होते हैं:

- आयशा ने निफ्टी फ्यूचर्स कॉन्ट्रैक्ट के 2 लॉट खरीदे और उसकी नेट आउटस्टैंडिंग पोजीशन 2 लॉट लॉन्ग है।

- रूपा ने निफ्टी फ्यूचर्स कॉन्ट्रैक्ट के 3 लॉट खरीदे और उसकी नेट आउटस्टैंडिंग पोजीशन 3 लॉट लॉन्ग है।

- सुरेश ने निफ्टी के 5 लॉट बेचे और उसकी नेट आउटस्टैंडिंग पोजीशन 5 लॉट शॉर्ट है।

- तो कुल संख्या बकाया अनुबंधों की संख्या 5 है, इसलिए ओपन इंटरेस्ट 5 है।

मान लीजिए कि दूसरे दिन निम्नलिखित लेन-देन होते हैं:

- आयशा ने निफ्टी का अपना 1 लॉट बेचा और उसकी नेट आउटस्टैंडिंग पोजीशन 1 लॉट लॉन्ग है।

- रूपा ने निफ्टी फ्यूचर्स कॉन्ट्रैक्ट के अपने 3 लॉट बेचे और उसकी नेट आउटस्टैंडिंग पोजीशन शून्य है।

- सुरेश ने निफ्टी के 2 लॉट खरीदे हैं और उसकी नेट आउटस्टैंडिंग पोजीशन 3 लॉट शॉर्ट है।

- चार्ल्स ने निफ्टी के 2 लॉट खरीदे हैं और उसकी नेट आउटस्टैंडिंग पोजीशन 2 लॉट लॉन्ग है।

- तो कुल संख्या बकाया अनुबंधों की संख्या 3 है और इसलिए ओपन इंटरेस्ट भी 3 है।

प्रश्न: उपरोक्त उदाहरण में अब ओपन इंटरेस्ट फ्यूचर्स अनुबंध में कौन से पक्ष बने हुए हैं? आयशा, सुरेश और चार्ल्स दूसरे दिन ओपन इंटरेस्ट में बने हुए हैं।

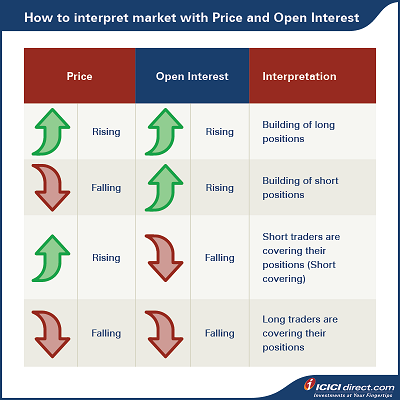

- ओपन इंटरेस्ट का उपयोग बाज़ार की चाल को समझने के लिए भी किया जा सकता है, लेकिन इससे यह पता नहीं चलता कि बाज़ार ऊपर जाएगा या नीचे।

- बढ़ती कीमतों के साथ बढ़ता ओपन इंटरेस्ट, लॉन्ग पोजीशन के निर्माण का संकेत है। इसके विपरीत, ओपन इंटरेस्ट में वृद्धि और कीमतों में गिरावट, शॉर्ट पोजीशन बनाने का संकेत है।

- स्टॉक में वृद्धि या गिरावट के साथ-साथ ओपन इंटरेस्ट में गिरावट, पोजीशन कवरिंग का संकेत है। ओपन इंटरेस्ट में गिरावट के साथ कीमतों में वृद्धि, यह दर्शाती है कि शॉर्ट ट्रेडर्स अपनी पोजीशन कवर कर रहे हैं, जिसे शॉर्ट कवरिंग भी कहा जाता है। ओपन इंटरेस्ट में गिरावट के साथ कीमतों में गिरावट, यह दर्शाता है कि लॉन्ग ट्रेडर्स अपनी पोजीशन कवर कर रहे हैं।

रोलओवर और रोलओवर प्रतिशत

अब, महीने के आखिरी गुरुवार को डेरिवेटिव्स की समाप्ति के दिन, आयशा अपनी पोजीशन को रोलओवर या आगे ले जाने का विकल्प चुनती है।

एक फ्यूचर्स पोजीशन की समाप्ति पर, प्रतिभागी अपनी वर्तमान कॉन्ट्रैक्ट पोजीशन को स्क्वेयर ऑफ कर सकते हैं और उसी मूल पोजीशन के साथ अगली सीरीज़ में शिफ्ट हो सकते हैं। जब आप किसी फ्यूचर्स कॉन्ट्रैक्ट को रोलओवर करते हैं, तो रोलओवर के समय दोनों सीरीज़ के बीच के मूल्य अंतर का भुगतान करना होगा।

उदाहरण के लिए, रूपा ने चालू महीने के लिए एबीसी लिमिटेड के फ्यूचर्स के एक लॉट (75 मात्रा) में लॉन्ग पोजीशन ली है। उसे निकट भविष्य में कुछ और बढ़त की संभावना दिखती है। वह अगले महीने के लिए पोजीशन को रोलओवर करने का फैसला करती है और दोनों कॉन्ट्रैक्ट्स की कीमतों के अंतर का भुगतान करती है। यदि किसी चालू महीने के कॉन्ट्रैक्ट की कीमत ₹14110 है और अगले महीने की कीमत ₹14,150 है। उसे कीमत के अंतर का भुगतान करना होगा, यानी (14150-14110) * 75 = ₹ 3,000

दूसरी ओर, रोलओवर प्रतिशत की गणना अगले महीने और दूर महीने के अनुबंधों को अंतर्निहित परिसंपत्ति में उपलब्ध कुल फ्यूचर्स अनुबंधों से विभाजित करके और फिर 100 से गुणा करके की जाती है। उच्च रोलओवर प्रतिशत इंगित करता है कि वर्तमान गति जारी रहेगी।

रोलओवर प्रतिशत = {(अगले महीने का ओपन इंटरेस्ट + दूर महीने का ओपन इंटरेस्ट) / (निकट महीने का ओपन इंटरेस्ट + अगले महीने का ओपन इंटरेस्ट + दूर महीने का ओपन इंटरेस्ट)} *100

स्प्रेड पोजीशन

फ्यूचर्स अनुबंध में स्प्रेड पोजीशन में दो अनुबंधों में एक साथ विपरीत पोजीशन लेना शामिल होता है ताकि दोनों की कीमत में अंतर का लाभ उठाया जा सके। दोनों अनुबंधों में अंतर्निहित परिसंपत्ति एक ही होती है।

उदाहरण के लिए, आइए आयशा के अनुबंध को लें। जुलाई एक्सपायरी के लिए एबीसी लिमिटेड फ्यूचर्स की वर्तमान कीमत 15670 रुपये प्रति यूनिट है। रूपा का मानना है कि कीमत 15800 तक बढ़ सकती है, लेकिन 15900 से आगे नहीं। रूपा 1 महीने के फ्यूचर्स अनुबंध में लॉन्ग पोजीशन और 3 महीने के फ्यूचर्स अनुबंध में शॉर्ट पोजीशन लेती हैं। इस रणनीति को कैलेंडर स्प्रेड कहा जाता है।

- लगातार दो महीनों में फ्यूचर्स की कीमतों में बड़ा अंतर हो सकता है। जब फ्यूचर्स की कीमतों में उचित मूल्य से यह विचलन बड़ा हो, तो स्प्रेड पोजीशन ली जा सकती है। जिस कॉन्ट्रैक्ट का मूल्यांकन ज़्यादा है उसे बेच देना चाहिए और साथ ही अगले महीने का कॉन्ट्रैक्ट भी खरीद लेना चाहिए।

- स्प्रेड पोजीशन में, दोनों पोजीशन एक साथ बंद करने की ज़रूरत होती है, अन्यथा एकल पोजीशन को नेकेड पोजीशन माना जाएगा और स्प्रेड पोजीशन की तुलना में ज़्यादा मार्जिन की आवश्यकता होगी।

फ्यूचर्स कॉन्ट्रैक्ट में स्प्रेड पोजीशन में शामिल मार्जिन और जोखिम

स्प्रेड पोजीशन वैल्यू की गणना किसी दूर महीने के कॉन्ट्रैक्ट में पोजीशन के भारित औसत मूल्य और स्प्रेड पोजीशन की मात्रा को गुणा करके की जाती है।

स्प्रेड मार्जिन प्रतिशत को स्प्रेड पोजीशन वैल्यू पर लागू करके स्प्रेड मार्जिन निकाला जाता है। ट्रेडर को केवल बेसिस रिस्क का सामना करना पड़ता है। सरल शब्दों में, बेसिस दो पोजीशन की कीमतों के बीच का अंतर होता है। कैलेंडर स्प्रेड उदाहरण में, आधार जोखिम की गणना नीचे दिए गए तरीके से की जा सकती है:

आधार = दो महीने का फ्यूचर्स मूल्य - एक महीने का फ्यूचर्स मूल्य

कैलेंडर स्प्रेड का जोखिम यह है कि आधार राशि स्थिर नहीं रह सकती है, जिसका अर्थ है कि दो महीने या एक महीने का मूल्य अप्रत्याशित रूप से बदल सकता है, जिससे आधार में बदलाव हो सकता है।

क्या एकल फ्यूचर्स अनुबंध की तुलना में स्प्रेड फ्यूचर्स पोज़िशन लेना बेहतर है?

हाँ, स्प्रेड पोज़िशन के माध्यम से ट्रेडिंग करने से एकल फ्यूचर्स अनुबंध में पोज़िशन लेने की तुलना में जोखिम को कम किया जा सकता है। हर स्प्रेड पोजीशन एक हेज पोजीशन होती है क्योंकि इसमें दो अलग-अलग फ्यूचर्स कॉन्ट्रैक्ट्स (एक ही अंडरलाइंग के) में दो परिपक्वता अवधियों के साथ एक साथ खरीद और बिक्री की जाती है। आप अपनी खरीद पोजीशन को अगले महीने में बिक्री पोजीशन या इसके विपरीत, हेज कर सकते हैं।

दूसरा, जब कोई ट्रेडर स्प्रेड ट्रेडिंग रणनीतियों का विकल्प चुनता है, तो मार्जिन की आवश्यकता भी कम हो जाती है। हालाँकि, ध्यान दें कि स्प्रेड पोजीशन में जोखिम कम होने के कारण लाभ की संभावना भी कम होती है।

सारांश

- ओपन इंटरेस्ट उन कॉन्ट्रैक्ट्स की संख्या है जो बाज़ार में देय या सक्रिय हैं और जिनका निपटान होना बाकी है।

- एक खरीदार और एक विक्रेता वाले एक कॉन्ट्रैक्ट को एक ओपन इंटरेस्ट कॉन्ट्रैक्ट के रूप में गिना जाता है।

- बढ़ती कीमतों के साथ बढ़ता ओपन इंटरेस्ट, लॉन्ग पोजीशन के निर्माण का संकेत है। इसके विपरीत, ओपन इंटरेस्ट में वृद्धि और कीमतों में गिरावट शॉर्ट पोजीशन बनने का संकेत है।

- किसी फ्यूचर्स पोजीशन को नई समाप्ति तिथि वाली किसी अन्य पोजीशन में विस्तारित या आगे ले जाने की प्रक्रिया को रोलओवर कहा जाता है।

- जब आप किसी फ्यूचर्स कॉन्ट्रैक्ट को रोलओवर करते हैं, तो रोलओवर के समय दोनों सीरीज़ के बीच मूल्य अंतर का निपटान करना होता है।

- रोलओवर प्रतिशत की गणना अगले महीने और पिछले महीने के कॉन्ट्रैक्ट को अंतर्निहित एसेट में उपलब्ध कुल फ्यूचर्स कॉन्ट्रैक्ट से विभाजित करके और फिर 100 से गुणा करके की जाती है।

- फ्यूचर्स कॉन्ट्रैक्ट में स्प्रेड पोजीशन में दो कॉन्ट्रैक्ट में एक साथ विपरीत पोजीशन लेना शामिल होता है ताकि दोनों कॉन्ट्रैक्ट की मूल्य विसंगति का लाभ उठाया जा सके। दोनों कॉन्ट्रैक्ट में अंतर्निहित एसेट एक ही होता है।

अब आप फ्यूचर्स कॉन्ट्रैक्ट से संबंधित कुछ उन्नत अवधारणाओं को जानते हैं। अगले अध्याय में, हम वायदा अनुबंध में विभिन्न खिलाड़ियों और अनुबंध में उनकी भूमिका की जाँच करेंगे।

अस्वीकरण:

आईसीआईसीआई सिक्योरिटीज लिमिटेड (आई-सेक)। आई-सेक का पंजीकृत कार्यालय आईसीआईसीआई सिक्योरिटीज लिमिटेड - आईसीआईसीआई सेंटर, एच. टी. पारेख मार्ग, चर्चगेट, मुंबई - 400020, भारत, दूरभाष संख्या: 022 - 2288 2460, 022 - 2288 2470 पर है। यहाँ दी गई उपरोक्त सामग्री को व्यापार या निवेश के लिए आमंत्रण या अनुनय के रूप में नहीं माना जाएगा। आई-सेक और सहयोगी इस पर भरोसा करके की गई किसी भी कार्रवाई से उत्पन्न किसी भी प्रकार के नुकसान या क्षति के लिए कोई दायित्व स्वीकार नहीं करते हैं। उपरोक्त सामग्री केवल सूचनात्मक उद्देश्यों के लिए है और इसे प्रतिभूतियों, अन्य वित्तीय साधनों या किसी अन्य उत्पाद को खरीदने, बेचने या खरीदने के लिए प्रस्ताव दस्तावेज़ या प्रस्ताव के आग्रह के रूप में इस्तेमाल या माना नहीं जा सकता है। उद्धृत प्रतिभूतियाँ केवल उदाहरण के लिए हैं और अनुशंसात्मक नहीं हैं। प्रतिभूति बाजार में निवेश बाजार जोखिमों के अधीन हैं, निवेश करने से पहले सभी संबंधित दस्तावेजों को ध्यानपूर्वक पढ़ें। यहाँ उल्लिखित सामग्री केवल सूचनात्मक और शैक्षिक उद्देश्यों के लिए है।

टिप्पणी (0)