Learning Modules Hide

Hide

- अध्याय 1: डेरिवेटिव का परिचय

- अध्याय 2: भविष्य और आगे की योजनाएँ: बुनियादी बातें जानें – भाग 1

- अध्याय 3: भविष्य और आगे की योजनाएँ: बुनियादी बातें जानें – भाग 2

- अध्याय 4: वायदा व्यापार के लिए एक संपूर्ण मार्गदर्शिका

- अध्याय 5: फ्यूचर्स शब्दावली

- अध्याय 6 – वायदा कारोबार – भाग 1

- अध्याय 7 – वायदा कारोबार – भाग 2

- अध्याय 8: फ्यूचर्स में उन्नत अवधारणाओं को समझें

- अध्याय 9: वायदा बाजार में प्रतिभागी

- अध्याय 1: डेरिवेटिव्स का परिचय

- अध्याय 2: विकल्पों का परिचय

- अध्याय 3: ऑप्शन ट्रेडिंग शब्दावली के लिए ऑप्शन ट्रेडिंग पाठ्यक्रम

- अध्याय 4: ऑप्शन ट्रेडिंग कॉल क्रेता के बारे में सब कुछ

- अध्याय 5: ऑप्शन ट्रेडिंग में शॉर्ट कॉल के बारे में सब कुछ

- अध्याय 6: विकल्प ट्रेडिंग सीखें: लॉन्ग पुट (पुट क्रेता)

- अध्याय 7: ऑप्शंस ट्रेडिंग: शॉर्ट पुट (पुट विक्रेता)

- अध्याय 8: विकल्प सारांश

- अध्याय 9: ऑप्शन ट्रेडिंग में उन्नत अवधारणाएँ सीखें – भाग 1

- अध्याय 10: विकल्पों में उन्नत अवधारणाएँ – भाग 2

- अध्याय 11: ऑप्शन ग्रीक सीखें – भाग 1

- अध्याय 12: ऑप्शन ग्रीक्स – भाग 2

- अध्याय 13: ऑप्शन ग्रीक्स – भाग 3

- अध्याय 1: विकल्प रणनीतियों पर अभिविन्यास

- अध्याय 2: बुल कॉल स्प्रेड के बारे में सब कुछ

- अध्याय 3: बुल पुट स्प्रेड के बारे में सब कुछ

- अध्याय 4: कवर्ड कॉल

- अध्याय 5: बियर कॉल स्प्रेड

- अध्याय 6: बियर पुट स्प्रेड विकल्प रणनीति को समझें

- अध्याय 7: कवर्ड पुट के बारे में जानें

- अध्याय 8: लॉन्ग कॉल बटरफ्लाई को समझें

- अध्याय 9: शॉर्ट स्ट्रैडल रणनीति को विस्तार से समझें

- अध्याय 10: शॉर्ट स्ट्रैंगल विकल्प रणनीति को विस्तार से समझें

- अध्याय 11: आयरन कोंडोर विकल्प ट्रेडिंग रणनीति को समझें

- अध्याय 12: लॉन्ग स्ट्रैडल के लिए एक व्यापक गाइड

- अध्याय 13: लॉन्ग स्ट्रैंगल विकल्प रणनीति को विस्तार से समझें

- अध्याय 14: शॉर्ट कॉल बटरफ्लाई ऑप्शन ट्रेडिंग रणनीति को समझें

- अध्याय 15: सुरक्षात्मक पुट रणनीति को समझना

- अध्याय 16: सुरक्षात्मक कॉल

- अध्याय 17: डेल्टा हेजिंग रणनीति: शुरुआती लोगों के लिए एक संपूर्ण मार्गदर्शिका

अध्याय 5: ऑप्शन ट्रेडिंग में शॉर्ट कॉल के बारे में सब कुछ

सुभांशु को उनके एक जानकार दोस्त, देब, ने ऑप्शंस की दुनिया से परिचित कराया। अब तक, सुभांशु ऑप्शंस के बारे में थोड़ा-बहुत समझ चुके थे। एक सुबह, देब ने सुभांशु को फ़ोन किया। उन्होंने कहा, "मेरी सलाह मानो और एबीसी लिमिटेड के कॉल ऑप्शन पर शॉर्ट करो।"

सुभांशु जानते हैं कि शॉर्ट करने का मतलब है बेचने की पोज़िशन लेना। लेकिन इसका यहाँ वास्तव में क्या मतलब है?

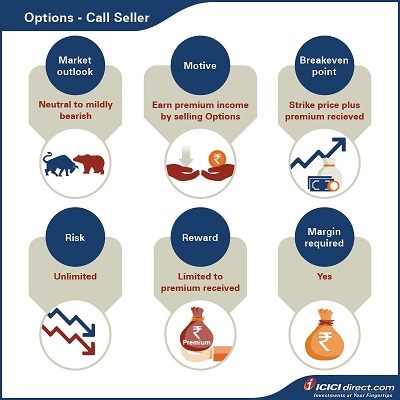

शॉर्ट कॉल को समझना

शॉर्ट कॉल, एक अंतर्निहित परिसंपत्ति को स्ट्राइक मूल्य पर कॉल खरीदार को बेचने का दायित्व है, यदि कॉल ऑप्शन का प्रयोग किसी ऑप्शन के खरीदार द्वारा किया जाता है।

शॉर्ट कॉल पोजीशन या कॉल ऑप्शन लिखना तब उपयोगी होता है जब आप बाजार को लेकर थोड़े मंदी के मूड में हों। आप उम्मीद करते हैं कि अंतर्निहित परिसंपत्ति एक सीमित दायरे में रहेगी, यानी या तो अपनी मौजूदा कीमत पर बनी रहेगी या थोड़ी गिरावट दिखाएगी।

उपरोक्त उदाहरण में, देब, सुभांशु को एबीसी लिमिटेड में शॉर्ट करने के लिए कहता है। आइए गहराई से जानें और समझें कि ऐसा क्यों है।

मान लीजिए सुभांशु, एबीसी लिमिटेड के 1,000 रुपये के कॉल ऑप्शन को 50 रुपये के प्रीमियम पर बेचता है। इसका मतलब है कि उसे समाप्ति पर एबीसी को 1,000 रुपये में बेचने की बाध्यता है और उसे ऑप्शन के खरीदार से 50 रुपये मिले हैं। दूसरे शब्दों में, अगर खरीदार अपने खरीद अधिकार का प्रयोग करता है, तो सुभांशु को अनुबंध की समाप्ति पर एबीसी लिमिटेड को 1,000 रुपये में बेचना होगा। खरीदार अपने अधिकार का प्रयोग तभी करना पसंद करेगा जब यह उसके अनुकूल हो, यानी कीमत 100 रुपये से अधिक हो। 1,000.

आइए इसके अंतर्गत तीन परिदृश्यों पर नज़र डालें:

परिदृश्य 1: ABC समाप्ति पर ₹1,200 पर बंद होता है

इस स्थिति में, खरीदार अपने अधिकार का प्रयोग करते हुए ABC को ₹1,000 पर खरीदना पसंद करेगा। इसका अर्थ है कि सुभांशु को इसे ₹1,200 के बाज़ार मूल्य की तुलना में ₹1,000 की रियायती कीमत पर बेचना होगा। उसे इस स्थिति पर ₹200 - ₹50 (प्राप्त प्रीमियम) = ₹150 का नुकसान होगा।

नोट:

₹1,000 विक्रेता से प्राप्त 50 रुपये, अग्रिम लाभ है जिसे समाप्ति पर होने वाली हानि, यदि कोई हो, के विरुद्ध समायोजित किया जाएगा। किसी भी स्थिति में, सुभांशु का लाभ प्राप्त प्रीमियम से अधिक नहीं होगा। इस स्थिति में ब्रेक-ईवन बिंदु ₹1,000 + ₹50 = ₹1,050 होगा।

वैकल्पिक रूप से, हम भुगतान किए गए प्रीमियम और प्राप्त प्रीमियम के अंतर से भी लाभ/हानि की गणना कर सकते हैं।

प्राप्त प्रीमियम = ₹50

समाप्ति पर भुगतान किया जाने वाला प्रीमियम (आंतरिक मूल्य के बराबर) = अधिकतम {0, (स्पॉट मूल्य - स्ट्राइक मूल्य)} = अधिकतम {0, (1200 - 1000)} = अधिकतम (0, 200) = ₹1 200

शुद्ध लाभ/हानि = प्राप्त प्रीमियम - भुगतान किया गया प्रीमियम = 50 - 200 = - 150 रुपये यानी 150 रुपये की हानि

परिदृश्य 2: ABC समाप्ति पर 800 रुपये पर बंद होता है

इस स्थिति में, खरीदार अपने अधिकार का प्रयोग नहीं करना चाहेगा और ABC को 1,000 रुपये में नहीं खरीदेगा। इसका मतलब है कि उसे भुगतान किया गया प्रीमियम गँवाना पड़ेगा, यानी 50 रुपये का नुकसान होगा, जो आपको मिलेगा। यहाँ सुभांशु का लाभ केवल प्राप्त प्रीमियम तक ही सीमित है।

वैकल्पिक रूप से, हम भुगतान किए गए प्रीमियम और प्राप्त प्रीमियम के अंतर से भी लाभ/हानि की गणना कर सकते हैं।

प्राप्त प्रीमियम = ₹50

समाप्ति पर भुगतान किया जाने वाला प्रीमियम (आंतरिक मूल्य के बराबर) = अधिकतम {0, (स्पॉट मूल्य - स्ट्राइक मूल्य)} = अधिकतम {0, (800 - 1000)} = अधिकतम (0, - 200) = 0

शुद्ध लाभ/हानि = प्राप्त प्रीमियम - भुगतान किया गया प्रीमियम = ₹50 - 0 = ₹50

परिदृश्य 3: ABC ₹10 पर बंद होता है। समाप्ति पर 1,050

इस स्थिति में, खरीदार अपने अधिकार का प्रयोग करते हुए ABC को ₹1,000 में खरीदना पसंद करेगा। इसका मतलब है कि सुभांशु को ₹50 का नुकसान होगा, लेकिन इसकी भरपाई प्राप्त प्रीमियम से हो जाएगी। इसलिए, इस स्थिति में कोई लाभ या हानि नहीं होगी।

जैसा कि परिदृश्य 1 में चर्चा की गई है, इस स्थिति में ब्रेक-ईवन बिंदु ₹1,050 है, इसलिए यदि ABC ₹1,050 पर बंद होता है, तो कोई लाभ नहीं होगा।

वैकल्पिक रूप से, हम भुगतान किए गए प्रीमियम और प्राप्त प्रीमियम के अंतर से भी लाभ/हानि की गणना कर सकते हैं।

प्राप्त प्रीमियम = ₹2,000 50

समाप्ति पर भुगतान किया जाने वाला प्रीमियम (आंतरिक मूल्य के बराबर) = अधिकतम {0, (स्पॉट मूल्य - स्ट्राइक मूल्य)} = अधिकतम {0, (1050 - 1000)} = अधिकतम (0, 50) = रु. 50

शुद्ध लाभ/हानि = प्राप्त प्रीमियम - भुगतान किया गया प्रीमियम = 50 - 50 = 0

विभिन्न परिस्थितियों में लाभ नीचे दी गई तालिका में सूचीबद्ध है:

x`

x`

आपको क्या लगता है कि देब ने किस स्थिति का अनुमान लगाया था?

देब की सलाह के अनुसार, यदि परिस्थिति 1 लागू होती, तो सुभांशु को 150 रुपये का नुकसान होता। यदि परिस्थिति 3 लागू होती, तो वह बराबरी पर पहुँच जाता। हालाँकि, देब शायद परिदृश्य 2 की उम्मीद कर रहे थे, इसलिए उन्होंने सुभांशु को एबीसी लिमिटेड में शॉर्ट करने की सलाह दी।

|

क्या आप जानते हैं? अगर आप बड़ी गिरावट की उम्मीद कर रहे हैं, तो पुट ऑप्शन खरीदना उपयोगी है। ऐसा इसलिए है क्योंकि आप मौजूदा बाजार मूल्य की तुलना में ऊँची कीमत पर बेचने के अपने अधिकार का प्रयोग कर सकते हैं।< |

चूँकि देब ने बाज़ार का अध्ययन किया था और उसे मामूली गिरावट की ही उम्मीद थी, इसलिए उसे लगा कि लॉन्ग पुट के बजाय शॉर्ट कॉल लेना बेहतर होगा।

आइए एक उदाहरण से समझते हैं कि ऐसा क्यों है। मान लीजिए:

16 जनवरी, 2025 को निफ्टी का स्पॉट मूल्य = 23,400

निफ्टी 23,400 30 जनवरी, 2025 कॉल ऑप्शन प्रीमियम = ₹71

निफ्टी 23,400 30 जनवरी, 2025 पुट ऑप्शन प्रीमियम = ₹1 68

आइए देखें कि अगर निफ्टी उम्मीद के मुताबिक 50 अंक नीचे चला जाता है, यानी समाप्ति पर निफ्टी का समापन मूल्य = 23,350

|

निफ्टी शॉर्ट कॉल |

निफ्टी लॉन्ग पुट |

|

प्राप्त प्रीमियम = रु. 71 |

भुगतान किया गया प्रीमियम = ₹68 |

|

समाप्ति पर भुगतान किया गया कॉल ऑप्शन प्रीमियम = अधिकतम {0, (स्पॉट मूल्य - स्ट्राइक मूल्य)} = अधिकतम {0, (23350 - 23400)} = अधिकतम (0, - 50) = 0 |

समाप्ति पर प्राप्त पुट ऑप्शन प्रीमियम = अधिकतम {0, (स्ट्राइक मूल्य - स्पॉट मूल्य)} = अधिकतम {0, (23400 - 23350)} = अधिकतम (0, 50) = ₹ 50 |

|

शुद्ध लाभ = 71 - 0 = 71 रुपये |

शुद्ध हानि = 68 - 50 = 18 रुपये |

जैसा कि आप देख सकते हैं, लॉन्ग पुट की तुलना में शॉर्ट कॉल से आपको ज़्यादा मुनाफ़ा मिल सकता है। इसलिए अगर आप मध्यम मंदी की स्थिति में हैं, तो शॉर्ट कॉल चुनना बेहतर है। हालाँकि, ऑप्शन राइटिंग में ज़्यादा जोखिम होता है क्योंकि आपको असीमित नुकसान हो सकता है।

सारांश

- शॉर्ट कॉल पोज़िशन या कॉल ऑप्शन राइटिंग, एक अंतर्निहित परिसंपत्ति को स्ट्राइक मूल्य पर कॉल खरीदार को बेचने का दायित्व है, यदि ऑप्शन खरीदार द्वारा कॉल ऑप्शन का प्रयोग किया जाता है।

- शॉर्ट कॉल पोज़िशन या कॉल ऑप्शन राइटिंग तब उपयोगी होती है जब आप बाज़ार को लेकर थोड़े मंदी के मूड में हों। ऐसी स्थिति में मुनाफ़ा कमाने के लिए यह एक अच्छी रणनीति है।

- अगर आप बड़ी गिरावट की उम्मीद कर रहे हैं, तो पुट ऑप्शन खरीदना उपयोगी होगा।

पिछले दो अध्यायों में, हमने कॉल ऑप्शन पर गौर किया है। अगले दो अध्यायों में, हम पुट ऑप्शन पर और बारीकी से नज़र डालेंगे।

अस्वीकरण:

आईसीआईसीआई सिक्योरिटीज लिमिटेड (आई-सेक)। आई-सेक का पंजीकृत कार्यालय आईसीआईसीआई सिक्योरिटीज लिमिटेड - आईसीआईसीआई सेंटर, एच. टी. पारेख मार्ग, चर्चगेट, मुंबई - 400020, भारत, दूरभाष संख्या: 022 - 2288 2460, 022 - 2288 2470 पर है। आई-सेक नेशनल स्टॉक एक्सचेंज ऑफ इंडिया लिमिटेड (सदस्य कोड: 07730), बीएसई लिमिटेड (सदस्य कोड: 103) का सदस्य है और इसका सेबी पंजीकरण संख्या INZ000183631 है। अनुपालन अधिकारी (ब्रोकिंग) का नाम: श्री अनूप गोयल, संपर्क संख्या: 022-40701000, ई-मेल पता: complianceofficer@icicisecurities.com। प्रतिभूति बाजार में निवेश बाजार जोखिमों के अधीन हैं, निवेश करने से पहले सभी संबंधित दस्तावेजों को ध्यानपूर्वक पढ़ें। उपरोक्त सामग्री को व्यापार या निवेश के लिए आमंत्रण या प्रोत्साहन के रूप में नहीं माना जाएगा। I-Sec और सहयोगी कंपनियाँ इस पर भरोसा करके की गई किसी भी कार्रवाई से उत्पन्न होने वाले किसी भी प्रकार के नुकसान या क्षति के लिए कोई दायित्व स्वीकार नहीं करती हैं। उद्धृत प्रतिभूतियाँ केवल उदाहरणात्मक हैं और अनुशंसात्मक नहीं हैं। यहाँ उल्लिखित सामग्री केवल सूचनात्मक और शैक्षिक उद्देश्यों के लिए है।

टिप्पणी (0)