Learning Modules Hide

Hide

- अध्याय 1: डेरिवेटिव का परिचय

- अध्याय 2: भविष्य और आगे की योजनाएँ: बुनियादी बातें जानें – भाग 1

- अध्याय 3: भविष्य और आगे की योजनाएँ: बुनियादी बातें जानें – भाग 2

- अध्याय 4: वायदा व्यापार के लिए एक संपूर्ण मार्गदर्शिका

- अध्याय 5: फ्यूचर्स शब्दावली

- अध्याय 6 – वायदा कारोबार – भाग 1

- अध्याय 7 – वायदा कारोबार – भाग 2

- अध्याय 8: फ्यूचर्स में उन्नत अवधारणाओं को समझें

- अध्याय 9: वायदा बाजार में प्रतिभागी

- अध्याय 1: डेरिवेटिव्स का परिचय

- अध्याय 2: विकल्पों का परिचय

- अध्याय 3: ऑप्शन ट्रेडिंग शब्दावली के लिए ऑप्शन ट्रेडिंग पाठ्यक्रम

- अध्याय 4: ऑप्शन ट्रेडिंग कॉल क्रेता के बारे में सब कुछ

- अध्याय 5: ऑप्शन ट्रेडिंग में शॉर्ट कॉल के बारे में सब कुछ

- अध्याय 6: विकल्प ट्रेडिंग सीखें: लॉन्ग पुट (पुट क्रेता)

- अध्याय 7: ऑप्शंस ट्रेडिंग: शॉर्ट पुट (पुट विक्रेता)

- अध्याय 8: विकल्प सारांश

- अध्याय 9: ऑप्शन ट्रेडिंग में उन्नत अवधारणाएँ सीखें – भाग 1

- अध्याय 10: विकल्पों में उन्नत अवधारणाएँ – भाग 2

- अध्याय 11: ऑप्शन ग्रीक सीखें – भाग 1

- अध्याय 12: ऑप्शन ग्रीक्स – भाग 2

- अध्याय 13: ऑप्शन ग्रीक्स – भाग 3

- अध्याय 1: विकल्प रणनीतियों पर अभिविन्यास

- अध्याय 2: बुल कॉल स्प्रेड के बारे में सब कुछ

- अध्याय 3: बुल पुट स्प्रेड के बारे में सब कुछ

- अध्याय 4: कवर्ड कॉल

- अध्याय 5: बियर कॉल स्प्रेड

- अध्याय 6: बियर पुट स्प्रेड विकल्प रणनीति को समझें

- अध्याय 7: कवर्ड पुट के बारे में जानें

- अध्याय 8: लॉन्ग कॉल बटरफ्लाई को समझें

- अध्याय 9: शॉर्ट स्ट्रैडल रणनीति को विस्तार से समझें

- अध्याय 10: शॉर्ट स्ट्रैंगल विकल्प रणनीति को विस्तार से समझें

- अध्याय 11: आयरन कोंडोर विकल्प ट्रेडिंग रणनीति को समझें

- अध्याय 12: लॉन्ग स्ट्रैडल के लिए एक व्यापक गाइड

- अध्याय 13: लॉन्ग स्ट्रैंगल विकल्प रणनीति को विस्तार से समझें

- अध्याय 14: शॉर्ट कॉल बटरफ्लाई ऑप्शन ट्रेडिंग रणनीति को समझें

- अध्याय 15: सुरक्षात्मक पुट रणनीति को समझना

- अध्याय 16: सुरक्षात्मक कॉल

- अध्याय 17: डेल्टा हेजिंग रणनीति: शुरुआती लोगों के लिए एक संपूर्ण मार्गदर्शिका

अध्याय 9: ऑप्शन ट्रेडिंग में उन्नत अवधारणाएँ सीखें – भाग 1

आयशा सीख रही है। उसे खुशी है कि अब वह पहले की तुलना में ऑप्शन के बारे में ज़्यादा जानती है। लेकिन, अब उसके लिए एक उपयुक्त ऑप्शन अनुबंध चुनने का समय आ गया है। वह जानती है कि ऑप्शन कई स्ट्राइक कीमतों पर उपलब्ध हैं। कुछ ऑप्शन की स्ट्राइक कीमतें मौजूदा बाज़ार कीमत से कम होती हैं और कुछ ऑप्शन की स्ट्राइक कीमतें मौजूदा बाज़ार कीमत से ज़्यादा होती हैं। ऑप्शन अनुबंध चुनने से पहले उसे किन बातों पर ध्यान देना चाहिए? आइए आइशा के लिए इसका पता लगाते हैं।

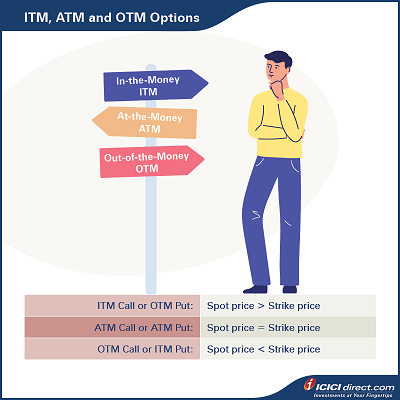

इन-द-मनी (ITM), एट-द-मनी (ATM) और आउट-ऑफ-द-मनी (OTM) विकल्प

जिन विकल्पों का आंतरिक मूल्य सकारात्मक होता है उन्हें इन-द-मनी (ITM) विकल्प कहा जाता है।

आउट-ऑफ-द-मनी (OTM) और एट-द-मनी (ATM) विकल्पों का आंतरिक मूल्य शून्य होता है।

जब भी अनुबंध अवधि (समाप्ति का समय) के दौरान इसका प्रयोग किया जाता है, तो विकल्प ITM होता है, जब यह लॉन्ग को सकारात्मक भुगतान देता है। कॉल ऑप्शन के मामले में, जब अंतर्निहित सुरक्षा का स्पॉट मूल्य अनुबंध/स्ट्राइक मूल्य से अधिक होता है, तो ऑप्शन को ITM कहा जाता है। पुट ऑप्शन के मामले में, जब अनुबंध मूल्य/स्ट्राइक मूल्य अंतर्निहित के स्पॉट मूल्य से अधिक होता है, तो ऑप्शन को ITM ऑप्शन कहा जाता है।

- उदाहरण के लिए, 540 रुपये के स्ट्राइक मूल्य के साथ स्टॉक A पर 3 महीने का कॉल तब ITM होगा जब स्पॉट मूल्य 540 रुपये से अधिक हो जाएगा। यदि यह एक पुट ऑप्शन होता, तो ऑप्शन तब ITM बन जाता जब स्पॉट मूल्य 540 रुपये से नीचे चला जाता।

एक ऑप्शन तब ATM होता है जब यह लॉन्ग को शून्य भुगतान देता है, जब भी इसे अनुबंध अवधि (समाप्ति का समय) के दौरान प्रयोग किया जाता है। कॉल और पुट ऑप्शन दोनों के मामले में, जब अंडरलाइंग का स्पॉट प्राइस कॉन्ट्रैक्ट/स्ट्राइक प्राइस के बराबर होता है, तो ऑप्शन को ATM कहा जाता है।

- उदाहरण के लिए, 540 रुपये के स्ट्राइक प्राइस वाले स्टॉक A पर 3 महीने का कॉल या पुट ऑप्शन ATM होगा, जब स्पॉट प्राइस 540 रुपये के बराबर हो।

ऑप्शन तब OTM होता है, जब अंडरलाइंग का स्पॉट प्राइस लॉन्ग के लिए स्ट्राइक/कॉन्ट्रैक्ट प्राइस से बेहतर होता है। दूसरे शब्दों में, अगर ऐसे ऑप्शन का तुरंत इस्तेमाल किया जाता, तो लॉन्ग पोजीशन को नुकसान होता। कॉल ऑप्शन के मामले में, जब अंडरलाइंग का स्पॉट प्राइस कॉन्ट्रैक्ट/स्ट्राइक प्राइस से कम होता है, तो ऑप्शन को OTM कहा जाता है। पुट ऑप्शन के मामले में, जब कॉन्ट्रैक्ट मूल्य/स्ट्राइक मूल्य अंडरलाइंग के स्पॉट मूल्य से कम होता है, तो ऑप्शन को OTM कहा जाता है।

- उदाहरण के लिए, 650 रुपये के स्ट्राइक मूल्य वाले स्टॉक A पर 3 महीने का कॉल तब OTM होगा जब स्पॉट मूल्य 650 रुपये से कम हो जाता है। अगर यह पुट ऑप्शन होता, तो ऑप्शन तब OTM होता जब स्पॉट मूल्य 650 रुपये से ऊपर चला जाता।

|

क्या आप जानते हैं? OTM ऑप्शन आमतौर पर ITM ऑप्शन से सस्ता होता है। नतीजतन, यह सीमित पूंजी वाले व्यापारियों के बीच अधिक लोकप्रिय है। |

सही ऑप्शन कैसे चुनें?

ऑप्शन पोजीशन लेते समय विचार करने वाली कुछ महत्वपूर्ण बातें हैं आपका निवेश उद्देश्य, अनुबंध का जोखिम और इनाम अनुपात, बाजार की अस्थिरता और बाजार का दृष्टिकोण, अन्य बातों के अलावा। आइए आइशा के लिए इन बातों को विस्तार से बताते हैं।

- निवेश उद्देश्य:निवेशक को सबसे पहले अपने निवेश उद्देश्य के बारे में स्पष्ट होना चाहिए। क्या वे तेजी या मंदी के बारे में सोच रहे हैं? उदाहरण के लिए, अगर आइशा भविष्य में निफ्टी की कीमत के बारे में तेजी के बारे में सोच रही हैं, तो वह लॉन्ग कॉल पोजीशन में प्रवेश कर सकती हैं। अगर आइशा मंदी के बारे में सोच रही हैं, तो वह निफ्टी पर लॉन्ग पुट पोजीशन ले सकती हैं। महत्वपूर्ण बात यह है कि ऑप्शन रणनीति का चयन करें जो उनके बाजार के दृष्टिकोण से मेल खाती हो।

- जोखिम/इनाम का अनुपात: ऑप्शन रणनीति का जोखिम और इनाम अनुपात व्यापारी की जोखिम सहनशीलता से मेल खाना चाहिए। ऑप्शन लिखना ऑप्शन रखने से ज़्यादा जोखिम भरा है। ट्रेडर को पोजीशन लेने से पहले जोखिम-प्रतिफल अनुपात पर विचार करना चाहिए।

- डीप इन-द-मनी (आईटीएम) ऑप्शन, जिसका एक्सरसाइज या स्ट्राइक मूल्य अंतर्निहित परिसंपत्ति के बाजार मूल्य से काफी कम (कॉल ऑप्शन के लिए) या काफी अधिक (पुट ऑप्शन के लिए) होता है। इसका ROI कम होगा क्योंकि भुगतान किया गया प्रीमियम अधिक है।

- इसी तरह, आउट-ऑफ-द-मनी (OTM) विकल्प, जिसमें कॉल ऑप्शन की अंतर्निहित परिसंपत्ति कॉल के स्ट्राइक मूल्य से नीचे और पुट ऑप्शन की अंतर्निहित परिसंपत्ति पुट के स्ट्राइक मूल्य से ऊपर ट्रेड करती है, यदि बाजार में उल्लेखनीय रूप से उतार-चढ़ाव होता है, तो यह बहुत अधिक ROI प्रदान कर सकता है।

- उदाहरण के लिए, यदि आयशा आक्रामक रूप से इस बात को लेकर उत्साहित है कि अगले एक महीने में निफ्टी की हाजिर कीमतों में भारी उछाल आएगा, तो वह एक डीप OTM कॉल ऑप्शन खरीद सकती है। डीप ओटीएम कॉल उच्च स्ट्राइक मूल्य पर है, लेकिन यह कम प्रीमियम पर उपलब्ध होगा।

- इसके विपरीत, अगर आयशा आक्रामक रूप से मंदी की स्थिति में है कि अगले एक महीने में निफ्टी की हाजिर कीमत में भारी गिरावट देखने को मिलेगी, तो वह डीप ओटीएम पुट ऑप्शन खरीद सकती है। डीप ओटीएम पुट कम स्ट्राइक पर है, लेकिन यह कम प्रीमियम पर उपलब्ध होगा।

- अगर आयशा को हल्की मंदी या तेजी के साथ एक फ्लैट या रेंज-बाउंड मार्केट की उम्मीद है, तो वह क्रमशः एट-द-मनी (एटीएम) कॉल या पुट ऑप्शन बेचने का विकल्प चुन सकती है।

- जिस ऑप्शन में कम बिड-आस्क स्प्रेड होता है, उसे अधिक लिक्विडिटी वाला माना जाता है। ओपन इंटरेस्ट किसी विशेष कीमत पर अनसेटल्ड पोजीशन की संख्या को दर्शाता है, इसलिए ओपन इंटरेस्ट जितना अधिक होगा, उतनी ही अधिक लिक्विडिटी होगी।

- अनुबंध के जीवनकाल में ट्रेड की गई मात्रा जितनी अधिक होगी, उतनी ही अधिक लिक्विडिटी होगी।

- निहित अस्थिरता:निहित अस्थिरता अंतर्निहित की कीमत में अपेक्षित उतार-चढ़ाव है। कम निहित अस्थिरता से प्रीमियम कम होगा और इसके विपरीत। यदि निहित अस्थिरता कम है और व्यापारी को उम्मीद है कि अंतर्निहित की हाजिर कीमत ऑप्शन को ITM बनाने के लिए उचित रूप से आगे बढ़ेगी, तो वे ऑप्शन में एक लंबी स्थिति ले सकते हैं।

- बाजार का दृष्टिकोण: बाजार में उपलब्ध विकल्पों की संख्या में से किस विकल्प का व्यापार करना है, यह चुनने का निर्णय प्रभावी रूप से इस बात पर निर्भर करेगा कि व्यापारी कितना तेजी या मंदी का है और वह कितने समय के भीतर अपने दृष्टिकोण को साकार करने की उम्मीद करता है।

- तरलता: विकल्पों में व्यापार करने के लिए तरलता एक बहुत ही महत्वपूर्ण मानदंड है क्योंकि यह उस गति और मूल्य को निर्धारित करता है जिस पर व्यापार निष्पादित होता है। ऑप्शन की तरलता बोली-मांग प्रसार, खुले ब्याज अनुबंधों की संख्या और कारोबार की मात्रा से निर्धारित की जा सकती है। बोली-मांग प्रसार किसी भी परिसंपत्ति (इस मामले में विकल्प) के लिए पूछ मूल्य और बोली मूल्य के बीच का अंतर है। पूछ मूल्य आमतौर पर बोली मूल्य से अधिक होता है।

क्या उच्च मूल्य वाले निफ्टी विकल्प की तुलना में कम मूल्य वाले निफ्टी विकल्प में व्यापार करना बेहतर है?

नहीं, उच्च मूल्य वाले निफ्टी विकल्प की तुलना में कम मूल्य वाले निफ्टी विकल्प में व्यापार करना तब तक सही रणनीति नहीं हो सकती है जब तक कि व्यापारी स्पॉट मूल्य में रुझान के बारे में सुनिश्चित न हो। ऐसा इसलिए है क्योंकि कम मूल्य वाले निफ्टी विकल्प ओटीएम विकल्प होंगे जो एटीएम और आईटीएम विकल्पों की तुलना में बहुत सस्ते हैं लेकिन उनके प्रयोग किए जाने या खरीदार के लिए लाभदायक होने की संभावना भी कम है। इसलिए, कम मूल्य वाले निफ्टी विकल्पों के मामले में जोखिम से इनाम का अनुपात बहुत अधिक हो सकता है।

सारांश

- जिन विकल्पों का आंतरिक मूल्य सकारात्मक होता है उन्हें इन-द-मनी (आईटीएम) विकल्प कहा जाता है।

- कॉल ऑप्शन के मामले में, जब अंडरलाइंग का स्पॉट मूल्य कॉन्ट्रैक्ट/स्ट्राइक मूल्य से अधिक होता है, तो ऑप्शन को ITM कहा जाता है।

- पुट ऑप्शन के मामले में, जब कॉन्ट्रैक्ट मूल्य/स्ट्राइक मूल्य अंडरलाइंग के स्पॉट मूल्य से अधिक होता है, तो ऑप्शन को ITM ऑप्शन कहा जाता है।

- आउट-ऑफ-द-मनी (OTM) और एट-द-मनी (ATM) ऑप्शन का आंतरिक मूल्य शून्य होता है।

- कॉल ऑप्शन के मामले में, जब अंतर्निहित का स्पॉट मूल्य अनुबंध/स्ट्राइक मूल्य से कम होता है, तो ऑप्शन को OTM कहा जाता है।

- पुट ऑप्शन के मामले में, जब अंतर्निहित का कॉन्ट्रैक्ट मूल्य/स्ट्राइक मूल्य स्पॉट मूल्य से कम होता है, तो ऑप्शन को OTM कहा जाता है।

- सही ऑप्शन चुनने के लिए, आपको इन बातों पर विचार करना चाहिए:

- निवेश उद्देश्य

- जोखिम/इनाम अनुपात

- निहित अस्थिरता

- बाजार का नज़रिया

- ऑप्शन की लिक्विडिटी

- उच्च-मूल्य वाले की तुलना में कम-मूल्य वाले निफ्टी ऑप्शन में ट्रेडिंग करना तब तक सही रणनीति नहीं हो सकती है जब तक कि ट्रेडर स्पॉट मूल्य में रुझान के बारे में सुनिश्चित न हो।

टिप्पणी (0)