Learning Modules Hide

Hide

- अध्याय 1: म्यूचुअल फंड का परिचय

- अध्याय 2: म्यूचुअल फंड के लाभ

- अध्याय 3: म्यूचुअल फंड का विनियमन और संरचना जानें: शुरुआती लोगों के लिए मार्गदर्शिका

- अध्याय 4: म्यूचुअल फंड की मुख्य अवधारणाएँ जानें: भाग 1

- अध्याय 5: म्यूचुअल फंड की मुख्य अवधारणाएँ जानें: भाग 2

- अध्याय 6: म्यूचुअल फंड के विभिन्न प्रकार

- अध्याय 7: डेट म्यूचुअल फंड की मूल बातें जानें: भाग 1

- अध्याय 8: डेट म्यूचुअल फंड की मूल बातें जानें: भाग 2

- अध्याय 9: डेट म्यूचुअल फंड में अवधि और क्रेडिट रेटिंग के बारे में जानें

- अध्याय 10: ऋण निधि के प्रकार - विभिन्न ऋण म्यूचुअल फंड कौन-कौन से हैं?

- अध्याय 11: एक्सचेंज ट्रेडेड फंड: भाग 1

- अध्याय 12 : एक्सचेंज ट्रेडेड फंड: भाग 2

- अध्याय 13: म्यूचुअल फंड योजनाओं के प्रकार

- अध्याय 14: म्यूचुअल फंड निवेश विकल्पों के बारे में जानें

- अध्याय 15: जानें सही म्यूचुअल फंड स्कीम कैसे चुनें

- अध्याय 1: म्यूचुअल फंड फैक्टशीट को समझना

- अध्याय 2: इक्विटी म्यूचुअल फंड: मूल्यांकन (भाग 1)

- अध्याय 3: इक्विटी म्यूचुअल फंड: मूल्यांकन (भाग 2)

- अध्याय 4: इक्विटी म्यूचुअल फंड – मूल्यांकन (भाग 3)

- अध्याय 5: जानें कि सही डेट म्यूचुअल फंड कैसे चुनें

- अध्याय 6: म्यूचुअल फंड निवेश विकल्प - स्विच और एसटीपी

- अध्याय 7: म्यूचुअल फंड निवेश विकल्प - SWP और TIP

- अध्याय 8: म्यूचुअल फंड पोर्टफोलियो प्रबंधन सीखें

- अध्याय 9: म्यूचुअल फंड रिटर्न की गणना सीखें (भाग 1)

- अध्याय 10: म्यूचुअल फंड रिटर्न की गणना सीखें (भाग 2)

अध्याय 13: म्यूचुअल फंड योजनाओं के प्रकार

अब तक, हमें यह समझ आ गया है कि इक्विटी म्यूचुअल फंड कुछ हद तक जोखिम उठाने वाले निवेशकों के लिए उपयुक्त निवेश विकल्प हैं। इसके अलावा, जो लोग कम जोखिम लेना चाहते हैं, उनके लिए डेट म्यूचुअल फंड और ईटीएफ भी हैं।

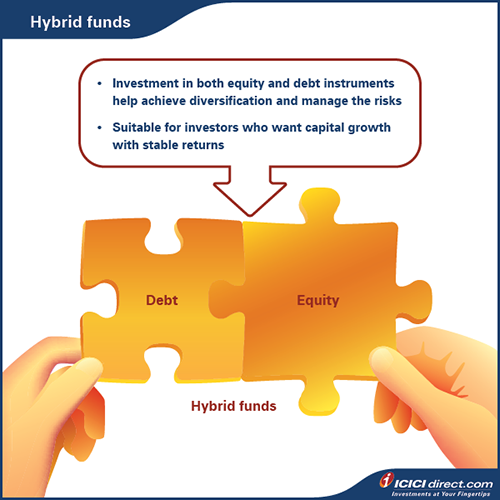

लेकिन, कभी-कभी आप एक ज़्यादा गतिशील निवेश विकल्प की चाहत रखते हैं जो आपको दोनों ही क्षेत्रों का सर्वश्रेष्ठ लाभ प्रदान करे - पर्याप्त रिटर्न और प्रबंधित जोखिम। और लीजिए! आपके पास है - हाइब्रिड फंड।

हाइब्रिड म्यूचुअल फंड

हाइब्रिड स्कीमें म्यूचुअल फंड हैं जो विभिन्न डेट श्रेणियों में निवेश करते हैं। इसका मतलब है कि इनमें इक्विटी, डेट सिक्योरिटीज़ या सोना शामिल हो सकते हैं। विचार यह है कि विभिन्न परिसंपत्तियों और उद्योगों में विविधता लाई जाए। चूँकि विभिन्न परिसंपत्तियाँ विभिन्न बाजार स्थितियों में अलग-अलग प्रदर्शन करती हैं, इसलिए विविधीकरण जोखिम को यथासंभव संतुलित रखते हुए अधिकतम रिटर्न प्राप्त करने में मदद करता है। उदाहरण के लिए, बाजार में गिरावट के दौरान, शेयर कम रिटर्न दे सकते हैं। हालाँकि, सोने का मूल्य बढ़ सकता है। इससे यह सुनिश्चित होता है कि पोर्टफोलियो संतुलित रहे।

यहाँ विभिन्न प्रकार की हाइब्रिड योजनाओं के बारे में बताया गया है:

1. कंजर्वेटिव हाइब्रिड फंड

कंजर्वेटिव हाइब्रिड फंड ओपन-एंडेड फंड होते हैं जो अपनी अधिकांश राशि डेट सिक्योरिटीज़ में निवेश करते हैं। यह 90% तक हो सकता है। शेष राशि का उपयोग अन्य परिसंपत्तियों, खासकर इक्विटी, को खरीदने के लिए किया जाता है। उच्च डेट सिक्योरिटीज़ यह सुनिश्चित करती हैं कि रिटर्न अपेक्षाकृत स्थिर रहे, जबकि इक्विटी में निवेश विकास के कुछ अवसर प्रदान करता है।

क्या आपको याद है?

ओपन-एंडेड म्यूचुअल फंड ऐसी योजनाएँ हैं जहाँ यूनिट किसी भी समय जारी की जा सकती हैं। इसका मतलब है कि एक निवेशक के तौर पर आप अपनी इच्छानुसार यूनिट खरीद और बेच सकते हैं।

2. बैलेंस्ड हाइब्रिड फंड

ये ओपन-एंडेड फंड होते हैं जो इक्विटी और डेट इंस्ट्रूमेंट्स में अपनी संपत्ति का एक निश्चित अनुपात निवेश करने का प्रयास करते हैं। उदाहरण के लिए, एक बैलेंस्ड फंड कुल संपत्ति का 60% इक्विटी और इक्विटी से संबंधित इंस्ट्रूमेंट्स में और शेष 40% डेट इंस्ट्रूमेंट्स में निवेश करने का लक्ष्य रख सकता है। बैलेंस्ड फंड उन निवेशकों के लिए उपयुक्त होते हैं जिनकी मध्यम अवधि की निवेश अवधि होती है और जिन्हें सुरक्षा के साथ-साथ पूंजी वृद्धि की भी आवश्यकता होती है।

3. एग्रेसिव हाइब्रिड फंड

ये ओपन-एंडेड फंड होते हैं जो बड़े पैमाने पर इक्विटी और इक्विटी से संबंधित इंस्ट्रूमेंट्स में निवेश करते हैं। इन्हें कंजर्वेटिव स्कीम्स के विपरीत समझें। इक्विटी में निवेश 80% तक जा सकता है। जो निवेशक ज़्यादा रिटर्न चाहते हैं लेकिन साथ ही कुछ सुरक्षा भी चाहते हैं, वे एग्रेसिव हाइब्रिड फंड चुन सकते हैं।

4. बैलेंस्ड एडवांटेज फंड

बैलेंस्ड एडवांटेज फंड या डायनेमिक फंड इक्विटी और डेट स्कीम में निवेश करते हैं, लेकिन इनका कोई निश्चित अनुपात नहीं होता। फंड मैनेजर बाज़ार की स्थितियों के अनुसार निवेश में बदलाव करते हैं। उदाहरण के लिए, बैलेंस्ड एडवांटेज फंड मैनेजर बाज़ार में गिरावट का फ़ायदा उठाने के लिए इक्विटी निवेश बढ़ा सकते हैं। अगर आप एक ऐसे निवेशक हैं जो बाज़ार में बदलाव का फ़ायदा उठाना चाहते हैं, तो यह स्कीम एक अच्छा विकल्प है। बस एक विश्वसनीय फंड चुनना सुनिश्चित करें।

5. मल्टी एसेट एलोकेशन फंड

मल्टी एसेट एलोकेशन फंड अलग-अलग स्वाद वाली चॉकलेट के डिब्बे की तरह होते हैं। ये स्कीम इक्विटी और डेट एसेट से आगे जाती हैं। ये कम से कम 3 एसेट क्लास में निवेश करती हैं, जिनमें से प्रत्येक में न्यूनतम आवंटन 10% होता है। अक्सर, तीसरी एसेट सोना होती है। यह उन निवेशकों के लिए एकदम सही है जो अत्यधिक विविधीकृत फंड की तलाश में हैं।

6. आर्बिट्रेज फंड

आर्बिट्रेज, कीमतों के अंतर का लाभ उठाने के लिए विभिन्न बाजारों में परिसंपत्तियों या प्रतिभूतियों को एक साथ खरीदने और बेचने की प्रथा है।

क्या आप जानते हैं कि आप अलग-अलग दुकानों या शहरों में, मान लीजिए कपड़ों की कीमतों की तुलना कैसे करते हैं? अगर एक शहर में कपड़े सस्ते हैं, तो आप वहाँ से खरीद सकते हैं और दूसरे शहर में बेच सकते हैं जहाँ कपड़े ज़्यादा महंगे हैं। आर्बिट्रेज फंड के पीछे यही मूल विचार है।

ये ओपन-एंडेड स्कीमें हैं जो विभिन्न बाजारों में ऐसे आर्बिट्रेज अवसरों का लाभ उठाती हैं। आर्बिट्रेज म्यूचुअल फंड लाभ कमाने के लिए नकद और डेरिवेटिव बाजारों के बीच एक स्थिति लेते हैं। कर के दृष्टिकोण से, ये इक्विटी-उन्मुख म्यूचुअल फंड के समान हैं, इस अर्थ में कि कम से कम 65% संपत्ति शेयरों में निवेश की जाती है। आर्बिट्रेज फंड उन निवेशकों के लिए एक अच्छा विकल्प हो सकते हैं जो अल्पावधि के लिए अतिरिक्त धन निवेश करना चाहते हैं।

7. इक्विटी सेविंग फंड

इक्विटी सेविंग फंड एक बार फिर चॉकलेट के डिब्बे की तरह हैं। बस, ये इक्विटी, डेट और आर्बिट्रेज के अवसरों में निवेश करते हैं। ये फंड कुल संपत्ति का कम से कम 65% इक्विटी और इक्विटी से संबंधित उपकरणों में और कुल संपत्ति का कम से कम 10% डेट उपकरणों में निवेश करते हैं।

समाधान-उन्मुख योजनाएँ

कुछ लोग अच्छे योजनाकार होते हैं। वे दीर्घकालिक लक्ष्य के लिए निवेश करते हैं। उदाहरण के लिए, रघु को ही लीजिए, एक अधेड़ उम्र का व्यक्ति जिसे हम जानते हैं। वह वर्षों से अपनी सेवानिवृत्ति की योजना बना रहा है! क्या विशिष्ट लक्ष्यों के लिए म्यूचुअल फंड में निवेश करने का कोई तरीका है?

हाँ! यहीं पर समाधान-उन्मुख योजनाएँ काम आती हैं। ये योजनाएँ एक विशिष्ट वित्तीय लक्ष्य के लिए डिज़ाइन की जाती हैं। ये आमतौर पर निवेश उद्देश्यों को पूरा करने में मदद करने के लिए एक निश्चित लॉक-इन अवधि के साथ दीर्घकालिक होती हैं।

1. सेवानिवृत्ति निधि

अगर आप रघु की तरह हैं और अपनी सेवानिवृत्ति की योजना बनाना चाहते हैं, तो सेवानिवृत्ति निधि एक अच्छा विकल्प है! ये ओपन-एंडेड योजनाएँ हैं जिनमें 5 साल या सेवानिवृत्ति की आयु तक, जो भी पहले हो, लॉक-इन अवधि होती है। आपकी जोखिम उठाने की क्षमता और सेवानिवृत्ति के लक्ष्यों के आधार पर विभिन्न योजनाएँ उपलब्ध हैं। प्रत्येक फंड की एक अलग रणनीति होती है।

2. चिल्ड्रन्स फंड

जो निवेशक अपने बच्चों के वित्तीय भविष्य को सुरक्षित करना चाहते हैं, उनके लिए चिल्ड्रन्स फंड एक विकल्प है। इन ओपन-एंडेड फंडों की लॉक-इन अवधि कम से कम 5 साल या बच्चे के वयस्क होने तक, जो भी पहले हो, होती है। आप अपने बच्चे की उच्च शिक्षा, शादी आदि जैसे महत्वपूर्ण पड़ावों के लिए इन फंडों में निवेश कर सकते हैं।

अन्य योजनाएँ

इंडेक्स फंड और फंड ऑफ फंड दो अन्य योजनाएँ हैं जिनके बारे में आपको जानना ज़रूरी है।

1. इंडेक्स फंड

एक इंडेक्स म्यूचुअल फंड एक इंडेक्स के अनुसार निवेश करता है। वे इंडेक्स के समान ही प्रतिभूतियों में और समान अनुपात में निवेश करते हैं। उदाहरण के लिए, आईसीआईसीआई प्रूडेंशियल निफ्टी नेक्स्ट 50 इंडेक्स फंड, निफ्टी नेक्स्ट 50 इंडेक्स की प्रतिभूतियों में निवेश करता है।

इंडेक्स म्यूचुअल फंड एक निष्क्रिय निवेश रणनीति अपनाते हैं। ये उन निवेशकों के लिए एक अच्छा विकल्प हैं जो इंडेक्स के समान रिटर्न प्राप्त करना चाहते हैं। आमतौर पर, ऐसे फंड लंबी अवधि में धन सृजन में मदद करते हैं। हालाँकि, ध्यान देने वाली बात यह है कि इनका रिटर्न इंडेक्स से थोड़ा कम हो सकता है। यह अंतर ट्रैकिंग एरर नामक चीज़ के कारण होता है।

- ट्रैकिंग एरर किसी फंड के रिटर्न और बेंचमार्क इंडेक्स के प्रदर्शन के बीच के अंतर को दर्शाता है, क्योंकि फंड के प्रबंधन में अलग-अलग खर्च शामिल होते हैं, जैसे कि फंड शुल्क।

अगर आप इंडेक्स फंड चुनना चाहते हैं, तो पहले इंडेक्स चुनें और फिर उस फंड को चुनें जिसका खर्च अनुपात सबसे कम हो और ट्रैकिंग एरर सबसे कम हो।

2. फंड ऑफ फंड्स

फंड ऑफ फंड्स अन्य फंड्स में निवेश करते हैं। यह रिटर्न कमाने का एक अप्रत्यक्ष तरीका है। इन फंड्स का अपना पोर्टफोलियो नहीं होता, लेकिन ये अपनी संपत्ति का कम से कम 95% अन्य अंतर्निहित फंड्स में निवेश करते हैं। यह एक ही फंड में निवेश करके कई म्यूचुअल फंड्स में निवेश करने का एक आसान तरीका है!

हालांकि, फंड ऑफ फंड्स (FOF) निवेश के मामले में कुछ बातों का ध्यान रखना चाहिए:

- इनमें दोहरा खर्च आता है: अंतर्निहित फंड का और फिर उस फंड का जिसमें आप वास्तव में निवेश करते हैं।

- हालांकि ये विविधीकरण के लाभ प्रदान कर सकते हैं, लेकिन ज़्यादा खर्च के कारण रिटर्न कम हो सकता है।

- ये लंबी अवधि के निवेश के लिए ज़्यादा उपयुक्त हैं। यदि आपका लक्ष्य अल्पकालिक है, तो इस फंड को न चुनें।

- FoF पर डेट फंड की तरह कर लगाया जाता है, जिसका अर्थ है कि उनके कर प्रभाव इक्विटी फंडों की तुलना में अधिक होते हैं, भले ही उनमें इंडेक्सेशन लाभ मिलता हो।

सारांश

- हाइब्रिड म्यूचुअल फंड विभिन्न परिसंपत्ति वर्गों जैसे इक्विटी, डेट सिक्योरिटीज़ और सोने में निवेश करते हैं। हाइब्रिड म्यूचुअल फंड के विभिन्न प्रकार हैं:

- कंजर्वेटिव हाइब्रिड फंड

- बैलेंस्ड हाइब्रिड फंड

- एग्रेसिव हाइब्रिड फंड

- डायनेमिक एसेट एलोकेशन या बैलेंस्ड एडवांटेज फंड

- मल्टी एसेट एलोकेशन फंड

- आर्बिट्रेज फंड

- इक्विटी सेविंग फंड

- आर्बिट्रेज, कीमतों के अंतर का लाभ उठाने के लिए विभिन्न बाजारों में एक साथ संपत्ति या प्रतिभूतियों को खरीदने और बेचने की प्रक्रिया है।

- जो निवेशक किसी विशिष्ट लक्ष्य को ध्यान में रखकर निवेश करना चाहते हैं, उनके लिए समाधान-उन्मुख म्यूचुअल फंड एक विकल्प हैं। भारत में दो प्रकार के फंड उपलब्ध हैं:

- रिटायरमेंट फंड

- चिल्ड्रन फंड

- इंडेक्स फंड और फंड ऑफ फंड्स के बारे में जानने लायक दो अन्य योजनाएं हैं।

- इंडेक्स फंड निष्क्रिय निवेश के लिए अच्छे हैं। फंड ऑफ फंड्स आपको निवेश के लिए पोर्टफोलियो की एक विस्तृत श्रृंखला प्रदान करते हैं।

हमने इक्विटी म्यूचुअल फंड, डेट म्यूचुअल फंड, ईटीएफ और यहाँ तक कि हाइब्रिड फंड के बारे में विस्तार से बताया है। अब, क्या आप इनमें निवेश करने के विभिन्न तरीकों के बारे में नहीं जानना चाहते? हम अगले अध्याय में इस पर चर्चा करेंगे।

टिप्पणी (0)