Learning Modules Hide

Hide

- अध्याय 1: म्यूचुअल फंड का परिचय

- अध्याय 2: म्यूचुअल फंड के लाभ

- अध्याय 3: म्यूचुअल फंड का विनियमन और संरचना जानें: शुरुआती लोगों के लिए मार्गदर्शिका

- अध्याय 4: म्यूचुअल फंड की मुख्य अवधारणाएँ जानें: भाग 1

- अध्याय 5: म्यूचुअल फंड की मुख्य अवधारणाएँ जानें: भाग 2

- अध्याय 6: म्यूचुअल फंड के विभिन्न प्रकार

- अध्याय 7: डेट म्यूचुअल फंड की मूल बातें जानें: भाग 1

- अध्याय 8: डेट म्यूचुअल फंड की मूल बातें जानें: भाग 2

- अध्याय 9: डेट म्यूचुअल फंड में अवधि और क्रेडिट रेटिंग के बारे में जानें

- अध्याय 10: ऋण निधि के प्रकार - विभिन्न ऋण म्यूचुअल फंड कौन-कौन से हैं?

- अध्याय 11: एक्सचेंज ट्रेडेड फंड: भाग 1

- अध्याय 12 : एक्सचेंज ट्रेडेड फंड: भाग 2

- अध्याय 13: म्यूचुअल फंड योजनाओं के प्रकार

- अध्याय 14: म्यूचुअल फंड निवेश विकल्पों के बारे में जानें

- अध्याय 15: जानें सही म्यूचुअल फंड स्कीम कैसे चुनें

- अध्याय 1: म्यूचुअल फंड फैक्टशीट को समझना

- अध्याय 2: इक्विटी म्यूचुअल फंड: मूल्यांकन (भाग 1)

- अध्याय 3: इक्विटी म्यूचुअल फंड: मूल्यांकन (भाग 2)

- अध्याय 4: इक्विटी म्यूचुअल फंड – मूल्यांकन (भाग 3)

- अध्याय 5: जानें कि सही डेट म्यूचुअल फंड कैसे चुनें

- अध्याय 6: म्यूचुअल फंड निवेश विकल्प - स्विच और एसटीपी

- अध्याय 7: म्यूचुअल फंड निवेश विकल्प - SWP और TIP

- अध्याय 8: म्यूचुअल फंड पोर्टफोलियो प्रबंधन सीखें

- अध्याय 9: म्यूचुअल फंड रिटर्न की गणना सीखें (भाग 1)

- अध्याय 10: म्यूचुअल फंड रिटर्न की गणना सीखें (भाग 2)

अध्याय 8: डेट म्यूचुअल फंड की मूल बातें जानें: भाग 2

डेब्ट म्यूचुअल फंड निवेशकों के बीच काफी लोकप्रिय हो गए हैं। जैसा कि आप अब जानते हैं, डेब्ट म्यूचुअल फंड ऐसे फंड हैं जो निवेशकों के लिए रिटर्न जेनरेट करने के लिए बॉन्ड, जी-सेक, डिबेंचर आदि जैसी अलग-अलग फिक्स्ड-इनकम सिक्योरिटीज में निवेश करते हैं। आइए समझते हैं कि वे कैसे काम करते हैं।

डेब्ट म्यूचुअल फंड कैसे रिटर्न जेनरेट करते हैं

याद रखें कि हमने पिछले अध्याय में कैसे चर्चा की थी कि बॉन्ड जैसे डेट इंस्ट्रूमेंट कुछ हद तक लोन की तरह काम करते हैं? बॉन्ड या डिबेंचर जारीकर्ता उधारकर्ता होता है, और निवेशक (इस मामले में आप) ऋणदाता होते हैं। आपके द्वारा "उधार" दिए गए पैसे के लिए फिक्स्ड इनकम सिक्योरिटीज पर दिया गया ब्याज रिटर्न होता है।

तो, डेब्ट म्यूचुअल फंड कैसे काम करते हैं? सरल शब्दों में कहें तो, डेट म्यूचुअल फंड निवेशकों को दो तरीकों से रिटर्न देते हैं:

- उन्हें मिलने वाले ब्याज के ज़रिए

- पूंजीगत लाभ के ज़रिए, यानी बॉन्ड या फिक्स्ड-इनकम सिक्योरिटी की कीमत में बढ़ोतरी

पहले परिदृश्य में, डेट म्यूचुअल फंड जो कई डेट सिक्योरिटी में निवेश करते हैं, वे ब्याज कमाते हैं, जो फिर फंड की परिसंपत्तियों में जुड़ जाता है। एक म्यूचुअल फंड निवेशक के रूप में आपको मिलने वाला प्रतिफल या रिटर्न कई निवेशों से अर्जित ब्याज पर आधारित होता है।

दूसरी ओर, जैसे शेयर बाजारों में इक्विटी शेयरों का कारोबार होता है, वैसे ही ऋण बाजार भी हैं जहां विभिन्न प्रकार के ऋण साधनों का कारोबार होता है।

क्या आपको याद है?

किसी निश्चित आय सुरक्षा, जैसे कि बॉन्ड, का अंकित मूल्य, परिपक्वता पर निवेशक को दिए जाने वाले धन की राशि होती है जबकि मूल्य साधन का वर्तमान बाजार मूल्य होता है।

यहां, शेयर बाजारों की तरह ही कीमतें गिर या बढ़ सकती हैं। यदि कोई डेट म्यूचुअल फंड कोई सिक्योरिटी खरीदता है और उसकी कीमत बढ़ जाती है, तो वे ब्याज के अलावा और भी ज़्यादा पैसे कमाते हैं। यह, बदले में, शुद्ध परिसंपत्तियों में जोड़ा जाएगा और एक निवेशक के रूप में आपके लिए NAV बढ़ाएगा। दूसरी ओर, यदि बाजार में कीमत गिरती है, तो यह आपके NAV को कम कर सकता है।

द्वितीयक बाजार में एक बॉन्ड की कीमत अन्य समान बॉन्ड के बॉन्ड बाजार में प्रचलित उपज पर निर्भर करती है। और अगर आपको याद हो, तो बॉन्ड की कीमत उपज से विपरीत रूप से संबंधित होती है। इसका मतलब यह है कि जब यील्ड गिरती है तो बॉन्ड की कीमत बढ़ जाती है और इसके विपरीत।

क्या आपको याद है?

बांड का कूपन बाजार में उतार-चढ़ाव के बावजूद स्थिर रहता है?

और यह कैसे होता है, आप सोच रहे होंगे।

अगर नए बॉन्ड पुराने बॉन्ड से कम कूपन पर जारी किए जाते हैं, तो पुराने बॉन्ड ज़्यादा मूल्यवान हो जाते हैं।

उदाहरण के लिए, मान लें कि सरकार ने 7% पर 10-वर्षीय जी-सेक जारी किया है। फिर, अर्थव्यवस्था में बदलाव और अन्य कारकों के कारण ब्याज दरें गिर जाती हैं। इसके बाद, सरकार 6.5% पर एक नया 10-वर्षीय जी-सेक जारी करती है। अब, पुराना बॉन्ड अधिक मूल्यवान हो जाता है क्योंकि यह अधिक ब्याज देता है।

अब, जिन निवेशकों के पास 7% जी-सेक है, वे द्वितीयक बाजार में "प्रीमियम" चार्ज कर सकते हैं, जिससे बॉन्ड की कीमत में वृद्धि होगी। यदि पुराने बॉन्ड को रखने वाला कोई म्यूचुअल फंड इसे बेचने का फैसला करता है, तो उसे ब्याज के अलावा और भी लाभ होगा।

क्या आप जानते हैं?

भारत सरकार द्वारा जारी की गई निश्चित आय प्रतिभूतियाँ भारत के ऋण बाज़ारों का सबसे बड़ा घटक हैं।

मूल्य निर्धारण का विश्लेषण

उदाहरण के लिए, मान लें कि भारत सरकार 1,000 रुपये के अंकित मूल्य के लिए अर्ध-वार्षिक रूप से भुगतान किए जाने वाले 7% प्रति वर्ष कूपन के साथ 5 साल के लिए एक बॉन्ड जारी करती है। इसका मतलब यह है कि एक निवेशक बॉन्ड खरीदने के लिए 1,000 रुपये का भुगतान करेगा। ब्याज की गणना इस प्रकार की जाएगी:

वार्षिक ब्याज = अंकित मूल्य x कूपन दर

= रु. 1,000 x 0.07 = 70 रुपये

चूंकि यह अर्ध-वार्षिक बॉन्ड है, इसलिए आपको हर छह महीने में 35 रुपये मिलेंगे। 1,000 रुपये का मूलधन 5 साल बाद चुकाया जाएगा। यह उस स्थिति में है जब बॉन्ड को मैच्योरिटी तक रखा जाता है।

हालांकि, डेट म्यूचुअल फंड का लक्ष्य ऐसे बॉन्ड का व्यापार करके पैसा कमाना है। अब मान लीजिए कि कोई डेट म्यूचुअल फंड जिसने ये बॉन्ड खरीदे हैं, वह एक साल में इसके प्रदर्शन का आकलन करना चाहता है। तब क्या होगा?

यहां बाजार की गतिशीलता और डिस्काउंटेड फ्यूचर कैश फ्लो के वर्तमान मूल्य की गणना काम आएगी। यह तीन तरीकों से हो सकता है:

- बॉन्ड बराबर या उसी दर पर कारोबार कर सकता है

- बॉन्ड छूट पर कारोबार कर सकता है

- बॉन्ड प्रीमियम पर कारोबार कर सकता है

परिदृश्य 1: मान लें कि ब्याज दर में कोई बदलाव नहीं होता है और यह 7% पर बनी रहती है

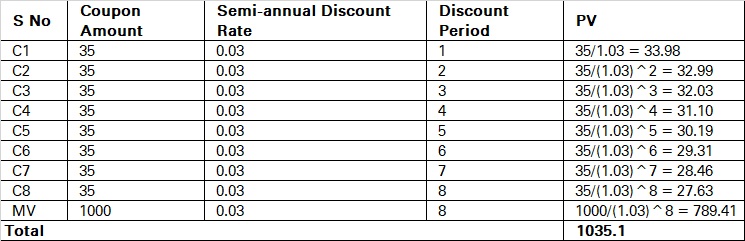

एक साल बाद बॉन्ड की कीमत की गणना शेष कूपन राशि और परिपक्वता मूल्य को घटाकर की जा सकती है। एक साल बाद, 8 अर्धवार्षिक कूपन भुगतान शेष हैं।

यहाँ, C1 पहली कूपन राशि यानी 35 रुपये को दर्शाता है।

r = अर्धवार्षिक छूट दर। इस मामले में, यह 7%/2 = 3.5% है

MV = परिपक्वता मूल्य यानी 35 रुपये। 1,000, इस मामले में।

भविष्य के डिस्काउंटेड कैश फ्लो का वर्तमान मूल्य यहां दिया गया है:

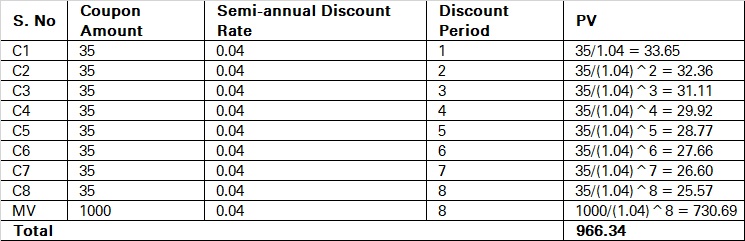

परिदृश्य 2: जब ब्याज दर गिरती है यानी 6% हो जाती है हम देख सकते हैं कि भविष्य के कैश फ्लो के वर्तमान मूल्य का योग रु. 1,000 यानी बॉन्ड की कीमत अपरिवर्तित रहती है।

उसी सूत्र का उपयोग करते हुए, हमें निम्नलिखित वर्तमान मूल्य मिलता है:

परिदृश्य 3: जब ब्याज दर बढ़ती है और 8% तक जाती है, अगर फंड बॉन्ड बेचता है, तो उसे पूंजीगत लाभ होगा। यह एक वास्तविक लाभ होगा। लेकिन अगर आप बॉन्ड को अपने पास रखते हैं और परिसंपत्ति की कीमत बढ़ जाती है, तो इसे अवास्तविक लाभ के रूप में दर्ज किया जाएगा। वास्तविक और अवास्तविक दोनों लाभ NAV में शामिल किए जाएँगे और आपको दिए जाएँगे।

हमने निम्न तालिका में सभी कूपन के PV की गणना की है:

हम देख सकते हैं कि भविष्य के नकदी प्रवाह के वर्तमान मूल्य का योग 966.34 रुपये है, यानी बॉन्ड छूट पर ट्रेड करता है और फंड को नुकसान होगा। इसका NAV पर नकारात्मक प्रभाव पड़ेगा।

इसलिए, डेट म्यूचुअल फंड बॉन्ड की कीमतों का उपयोग आंशिक रूप से यह निर्धारित करने के लिए करते हैं कि पूंजीगत लाभ अर्जित करने के लिए एक निश्चित आय सुरक्षा को बेचना है या इसे परिपक्वता तक रखना है। वे अपने पास मौजूद सभी प्रतिभूतियों के लिए ये निर्णय लेते हैं।

सारांश

- डेट म्यूचुअल फंड निवेशकों के लिए पैसे बनाने के लिए अलग-अलग निश्चित आय प्रतिभूतियों में निवेश करते हैं।

- डेट म्यूचुअल फंड निवेशकों को दो तरह से रिटर्न देते हैं: ब्याज के ज़रिए और अगर वे प्रीमियम पर प्रतिभूतियाँ बेचते हैं तो पूंजीगत लाभ के ज़रिए।

- द्वितीयक बाज़ार में बॉन्ड की कीमत उसकी उपज पर निर्भर करती है। बॉन्ड की उपज बाजार में समान बॉन्ड पर प्रचलित उपज से मेल खाती है। बॉन्ड की कीमत उपज से विपरीत रूप से संबंधित होती है।

- बॉन्ड बराबर, छूट या प्रीमियम पर कारोबार कर सकते हैं।

आपको बुनियादी बातें पता हैं। अगले अध्याय में, हम ऋण साधनों पर गहराई से चर्चा करेंगे तथा अवधि, संशोधित अवधि और क्रेडिट रेटिंग की अवधारणाओं का पता लगाएंगे।

टिप्पणी (0)