Learning Modules Hide

Hide

- अध्याय 1: म्यूचुअल फंड का परिचय

- अध्याय 2: म्यूचुअल फंड के लाभ

- अध्याय 3: म्यूचुअल फंड का विनियमन और संरचना जानें: शुरुआती लोगों के लिए मार्गदर्शिका

- अध्याय 4: म्यूचुअल फंड की मुख्य अवधारणाएँ जानें: भाग 1

- अध्याय 5: म्यूचुअल फंड की मुख्य अवधारणाएँ जानें: भाग 2

- अध्याय 6: म्यूचुअल फंड के विभिन्न प्रकार

- अध्याय 7: डेट म्यूचुअल फंड की मूल बातें जानें: भाग 1

- अध्याय 8: डेट म्यूचुअल फंड की मूल बातें जानें: भाग 2

- अध्याय 9: डेट म्यूचुअल फंड में अवधि और क्रेडिट रेटिंग के बारे में जानें

- अध्याय 10: ऋण निधि के प्रकार - विभिन्न ऋण म्यूचुअल फंड कौन-कौन से हैं?

- अध्याय 11: एक्सचेंज ट्रेडेड फंड: भाग 1

- अध्याय 12 : एक्सचेंज ट्रेडेड फंड: भाग 2

- अध्याय 13: म्यूचुअल फंड योजनाओं के प्रकार

- अध्याय 14: म्यूचुअल फंड निवेश विकल्पों के बारे में जानें

- अध्याय 15: जानें सही म्यूचुअल फंड स्कीम कैसे चुनें

- अध्याय 1: म्यूचुअल फंड फैक्टशीट को समझना

- अध्याय 2: इक्विटी म्यूचुअल फंड: मूल्यांकन (भाग 1)

- अध्याय 3: इक्विटी म्यूचुअल फंड: मूल्यांकन (भाग 2)

- अध्याय 4: इक्विटी म्यूचुअल फंड – मूल्यांकन (भाग 3)

- अध्याय 5: जानें कि सही डेट म्यूचुअल फंड कैसे चुनें

- अध्याय 6: म्यूचुअल फंड निवेश विकल्प - स्विच और एसटीपी

- अध्याय 7: म्यूचुअल फंड निवेश विकल्प - SWP और TIP

- अध्याय 8: म्यूचुअल फंड पोर्टफोलियो प्रबंधन सीखें

- अध्याय 9: म्यूचुअल फंड रिटर्न की गणना सीखें (भाग 1)

- अध्याय 10: म्यूचुअल फंड रिटर्न की गणना सीखें (भाग 2)

अध्याय 2: म्यूचुअल फंड के लाभ

अविनाश म्यूचुअल फंड के बारे में किसी से बात करने के लिए उत्सुक थे। एक विज्ञापन कार्यकारी होने और कई रचनात्मक अभियानों पर काम करने के बाद, वह म्यूचुअल फंड के बारे में एक जागरूकता अभियान देखकर काफी प्रभावित हुए। वर्षों से वह म्यूचुअल फंड निवेश से जुड़े जोखिमों के बारे में सोचते रहे और उनके मन में कई गलतफहमियाँ थीं। उनमें से ज़्यादातर भ्रांतियाँ इस अभियान से दूर हो गईं। फिर भी, उन्हें समझ नहीं आ रहा था कि शुरुआत कैसे करें।

अविनाश अकेले नहीं हैं। आप में से बहुत से लोग म्यूचुअल फंड के ज़रिए निवेश के फ़ायदों के बारे में सोच रहे होंगे। म्यूचुअल फंड निवेशकों के लिए एक बेहतरीन विकल्प हैं। आइए जानें क्यों!

म्यूचुअल फंड के फ़ायदे

1. पेशेवर फंड मैनेजर:

पेशेवर फंड मैनेजर सभी म्यूचुअल फंड योजनाओं का प्रबंधन करते हैं। इन प्रबंधकों के पास विशिष्ट वित्तीय ज्ञान और कौशल होते हैं, जो उन्हें आपके धन का कुशलतापूर्वक प्रबंधन करने में सक्षम बनाते हैं।

क्या आप अपने स्वास्थ्य के लिए किसी भी झोलाछाप डॉक्टर पर भरोसा करेंगे? बिल्कुल नहीं! तो फिर अपने वित्त के लिए किसी अयोग्य व्यक्ति पर भरोसा क्यों करें? म्यूचुअल फंड में निवेश करके, आप यह सुनिश्चित करते हैं कि केवल एक विशेषज्ञ ही आपकी मेहनत की कमाई का प्रबंधन करे।

2. कम न्यूनतम निवेश:

क्या आपके पास ज़्यादा रकम नहीं है? कोई बात नहीं! आप कुछ म्यूचुअल फंड योजनाओं के माध्यम से प्रति माह केवल 100 रुपये का निवेश कर सकते हैं। एकमुश्त निवेश के मामले में, कुछ फंडों में केवल 500 रुपये के न्यूनतम निवेश की आवश्यकता होती है।

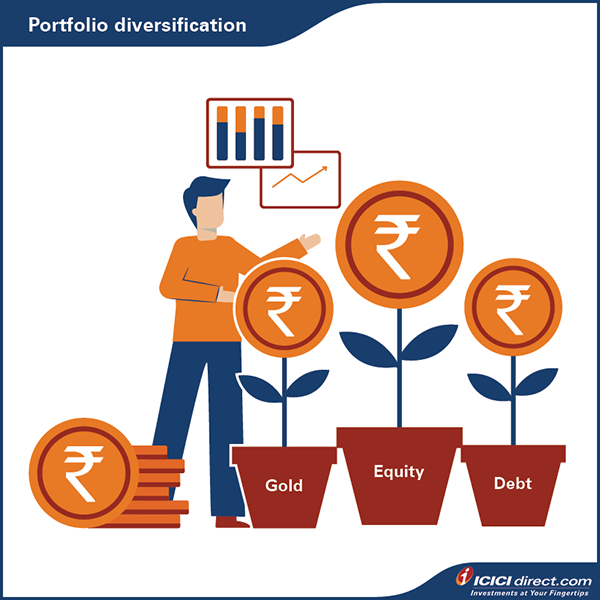

3. पोर्टफोलियो विविधीकरण:

म्यूचुअल फंड में कुल निवेश विभिन्न परिसंपत्ति वर्गों और उनमें शामिल प्रतिभूतियों में आवंटित किया जाता है। इससे जोखिम फैलता है और विविधीकरण सुनिश्चित होता है। म्यूचुअल फंड यह सुनिश्चित करते हैं कि आप जो भी निवेश करें—चाहे 500 रुपये की छोटी सी रकम ही क्यों न हो—उसका पोर्टफोलियो विविधतापूर्ण हो।

यहाँ एक उदाहरण दिया गया है: मान लीजिए कि किसी म्यूचुअल फंड पोर्टफोलियो में शेयरों की कीमतें गिर रही हैं। अगर पोर्टफोलियो में बॉन्ड और कमोडिटीज़ शामिल हैं, तो ये एसेट इस झटके को कम कर सकते हैं और पूरे निवेश को सुरक्षित रख सकते हैं।

4. उच्च तरलता:

पब्लिक प्रोविडेंट फंड और यूलिप जैसे निवेश उत्पाद आपकी नकदी को एक निश्चित अवधि के लिए लॉक कर देते हैं। सौभाग्य से, ज़्यादातर म्यूचुअल फंड में कोई लॉक-इन अवधि नहीं होती। आप अपनी ज़रूरत के अनुसार कभी भी पैसा निकाल सकते हैं।

यहाँ एक सुझाव दिया गया है: अगर आप कम जोखिम के साथ अपनी पूँजी तक आसानी से पहुँच चाहते हैं, तो लिक्विड फंड में निवेश करने का प्रयास करें। लिक्विड फंड एक प्रकार का डेट म्यूचुअल फंड है जो बहुत ही कम अवधि के मनी मार्केट इंस्ट्रूमेंट्स में निवेश करता है। लिक्विड फंड निवेश के साथ, आप अपना पैसा T+1 दिनों या अगले दिन वापस पा सकते हैं।

क्या आप जानते हैं?

सेबी ने म्यूचुअल फंड के खर्चों की सीमा तय कर दी है। खर्च प्रबंधनाधीन परिसंपत्तियों (एयूएम) स्लैब के अनुपात में होना चाहिए। एयूएम जितना ज़्यादा होगा, लागत उतनी ही कम होगी। एक म्यूचुअल फंड वार्षिक एयूएम का केवल 2.5% ही खर्च के रूप में ले सकता है।

5. कम फंड प्रबंधन खर्च:

म्यूचुअल फंड की अनूठी संरचना के कारण, फंड प्रबंधन की लागत सभी यूनिटधारकों के बीच वितरित की जाती है। इससे म्यूचुअल फंड के माध्यम से निवेश करना अधिक किफायती हो जाता है।

6. आसान खरीद और मोचन:

म्यूचुअल फंड योजनाएं विभिन्न माध्यमों से बेची जाती हैं। अधिकांश बैंक, ब्रोकरेज हाउस, वेल्थ मैनेजमेंट कंपनियां और फिनटेक कंपनियां ऑनलाइन और ऑफलाइन लेनदेन की सुविधा प्रदान करती हैं। कई ऐप्स भी म्यूचुअल फंड लेनदेन की सुविधा प्रदान करते हैं।

यह सब म्यूचुअल फंड में निवेश को बहुत सुविधाजनक बनाता है। योजनाओं की तुलना करें, निवेश शुरू करें, यूनिटों को भुनाएँ—आप सब कुछ अपने घर बैठे आराम से कर सकते हैं।

7. पारदर्शिता और आसान ट्रैकिंग:

सेबी ने म्यूचुअल फंड कंपनियों द्वारा प्रकटीकरण पर सख्त दिशानिर्देश लागू किए हैं। यही कारण है कि सभी म्यूचुअल फंड अपने पोर्टफोलियो, खर्चों, नेट एसेट वैल्यू (एनएवी) और अन्य विवरणों के बारे में पूरी पारदर्शिता प्रदान करते हैं।

|

क्या आप जानते हैं? म्यूचुअल फंड प्रतिदिन अपना एनएवी घोषित करते हैं। इसलिए, आप अपने निवेश के बाजार मूल्य और प्रदर्शन को आसानी से ट्रैक कर सकते हैं। क्या आप किसी म्यूचुअल फंड स्कीम की सभी होल्डिंग्स देखना चाहते हैं? इसकी नवीनतम फैक्टशीट देखें। इसे हर महीने अपडेट किया जाता है। |

8. योजनाओं की विविधता:

भारतीय निवेशक विभिन्न निवेश उद्देश्यों वाली 3,500 से ज़्यादा म्यूचुअल फंड योजनाओं में से चुन सकते हैं। हर व्यक्ति की ज़रूरतों के हिसाब से एक म्यूचुअल फंड योजना उपलब्ध है।

यहाँ एक सुझाव दिया गया है: निवेश के लिए कोई भी योजना चुनने से पहले अपनी जोखिम उठाने की क्षमता, वित्तीय लक्ष्य और समय सीमा को ध्यान में रखें।

9. अपेक्षाकृत कम जोखिम:

सभी म्यूचुअल फंड विविधीकरण के लाभ प्रदान करते हैं। यही कारण है कि म्यूचुअल फंड में निवेश, शेयरों में सीधे निवेश करने की तुलना में कम जोखिम भरा होता है। इसके अलावा, म्यूचुअल फंड का प्रबंधन विशेषज्ञों द्वारा किया जाता है जो निवेशकों के हितों की रक्षा के लिए बाजार की स्थितियों के अनुसार समय पर कार्रवाई करने में सक्षम होते हैं।

म्यूचुअल फंड निवेश कुछ जोखिम के अधीन होते हैं। लेकिन फंड मैनेजर की बदौलत, आप अपने पोर्टफोलियो के प्रबंधन के सिरदर्द से बच जाते हैं। बाजार चाहे जैसे भी चले, फंड मैनेजर उसका ध्यान रखता है।

10. सेबी द्वारा विनियमित:

सेबी म्यूचुअल फंड का विनियमन करता है। समय-समय पर, सेबी निवेशकों के हितों की रक्षा के लिए मानदंड लागू करता है। और सभी म्यूचुअल फंड के लिए सेबी के मानदंडों का पालन करना अनिवार्य है।

कड़े नियामक वातावरण निवेशकों को अपने म्यूचुअल फंड निवेश के बारे में आश्वस्त महसूस करने में सक्षम बनाता है।

11. कर-बचत लाभ:

कुछ म्यूचुअल फंड योजनाएं आयकर अधिनियम की धारा 80सी के तहत कर लाभ प्रदान करती हैं। उदाहरण के लिए, इक्विटी-लिंक्ड सेविंग स्कीम (ELSS) को टैक्स-सेवर फंड भी कहा जाता है। ये अच्छे रिटर्न के साथ-साथ धारा 80C के तहत कर लाभ भी प्रदान करते हैं।

12. स्विच करने की सुविधा:

आप एक ही म्यूचुअल फंड हाउस की एक स्कीम से दूसरी स्कीम में आसानी से स्विच कर सकते हैं। हो सकता है कि इक्विटी मार्केट में भारी उछाल हो और आप अपना पैसा सुरक्षित रखना चाहते हों। आप अपने निवेश को उसी AMC द्वारा पेश किए गए इक्विटी स्कीम से डेट फंड में स्थानांतरित कर सकते हैं।

यहाँ एक सुझाव दिया गया है: क्या आप अपनी सभी म्यूचुअल फंड यूनिट एक साथ बदलना नहीं चाहते? एक स्कीम से दूसरी स्कीम में धीरे-धीरे जाने के लिए सिस्टमैटिक ट्रांसफर प्लान (STP) का उपयोग करें।

13. विविध निवेश विकल्प:

चुनें कि आप एकमुश्त निवेश करना चाहते हैं या सिस्टमैटिक इन्वेस्टमेंट प्लान (SIP) के ज़रिए किश्तों में। SIP के ज़रिए, आप अपने नकदी प्रवाह चक्र के अनुसार निवेश की आवृत्ति और हर महीने निवेश के लिए पसंदीदा तारीख भी चुन सकते हैं।

क्या आप जानते हैं?

ज़्यादातर म्यूचुअल फंड वितरक एसआईपी निवेशकों को निवेश अवधि के दौरान धन की कमी का सामना करने पर अपने निवेश को रोकने या रोकने की सुविधा देते हैं।

सारांश यह है: म्यूचुअल फंड के साथ, आप अपने लिए उपयुक्त तरीके से निवेश कर सकते हैं!

सारांश

- म्यूचुअल फंड का प्रबंधन पेशेवर फंड मैनेजरों द्वारा किया जाता है, जिनके पास विशिष्ट वित्तीय ज्ञान और कौशल होते हैं।

- आप योजना के आधार पर 100 रुपये जितनी कम राशि का निवेश कर सकते हैं।

- म्यूचुअल फंड आपको कई अलग-अलग शेयरों में आसानी से और लागत-प्रभावी तरीके से निवेश करने की सुविधा देते हैं।

- म्यूचुअल फंड में यूनिट खरीदना और भुनाना आसान है।

- आप निवेश करने के लिए कई तरह के म्यूचुअल फंड में से चुन सकते हैं।

- म्यूचुअल फंड आपके पैसे का निवेश करने का एक बेहद पारदर्शी और लागत-प्रभावी विकल्प प्रदान करते हैं।

- नीति निर्माता के रूप में, सेबी म्यूचुअल फंड को नियंत्रित करता है। फंड उद्योग में एक अग्रणी भूमिका निभाता है और एक निवेशक के रूप में आपके हितों की रक्षा के लिए दिशानिर्देश प्रदान करता है।

- ईएलएसएस एक कर-बचत म्यूचुअल फंड योजना है जो आपको धारा 80सी के तहत कर बचाने में मदद करती है।

- अपनी म्यूचुअल फंड यात्रा आज ही शुरू करने के लिए एसआईपी या एकमुश्त निवेश विकल्प का उपयोग करें।

हमने अध्ययन किया कि पोर्टफोलियो प्रबंधन, सुविधा, किफ़ायती मूल्य निर्धारण और कई अन्य लाभों के कारण म्यूचुअल फंड इतने लोकप्रिय क्यों हैं। अगले अध्याय में, हम देखेंगे कि अन्य पूल्ड निवेश विकल्पों की तुलना में म्यूचुअल फंड अधिक व्यापक रूप से विनियमित कैसे हैं।

टिप्पणी (0)