Learning Modules Hide

Hide

- अध्याय 9 - आर्थिक नीतियों का परिचय - भाग 1

- अध्याय 10 – आर्थिक नीतियों का परिचय – भाग 2

- अध्याय 14 - निवेश में व्यवहार पूर्वाग्रह और आम नुकसान - भाग 1

- अध्याय 15 - व्यवहार पूर्वाग्रह और निवेश में आम नुकसान - भाग 2

- अध्याय 16 - निवेश में व्यवहार पूर्वाग्रह और आम नुकसान - भाग 3

- अध्याय 7: जोखिम प्रोफाइलिंग और जोखिम प्रबंधन

- अध्याय 5: स्टॉक में शुरू हो रही है

- अध्याय 13: आईपीओ निवेश और लाभ - भाग 1

- अध्याय 11: विकल्प यूनानियों - भाग 1

- अध्याय 12: विकल्प यूनानियों - भाग 2

- अध्याय 13: विकल्प यूनानियों - भाग 3

- अध्याय 1: इक्विटी निवेश पर एक स्टॉक मार्केट गाइड

- अध्याय 2: इक्विटी निवेश पर जोखिम और रिटर्न के बारे में विस्तार से जानें

- अध्याय 3: स्टॉक मार्केट प्रतिभागियों और नियामकों की मूल बातें जानें

- अध्याय 4: भारतीय शेयर बाजार का कामकाज

- अध्याय 6: स्टॉक निवेश की मूल बातें - भाग 1

- अध्याय 7: स्टॉक निवेश की मूल बातें - भाग 2

- अध्याय 8: स्टॉक सूचकांकों का परिचय

- स्टॉक एक्सचेंज इंडेक्स की गणना कैसे करें: शुरुआती लोगों के लिए एक स्टॉक मार्केट कोर्स

- अध्याय 10: प्रारंभिक सार्वजनिक प्रस्ताव (IPO) का परिचय

- अध्याय 11: आईपीओ निवेशकों के प्रकार

- अध्याय 12: प्रारंभिक सार्वजनिक प्रस्ताव (IPO) प्रक्रिया

- अध्याय 14: आईपीओ निवेश और लाभ - भाग 2

- अध्याय 15: कॉर्पोरेट कार्रवाइयों के प्रकार

- अध्याय 16: कॉर्पोरेट कार्यों के प्रकार – भाग 2

- अध्याय 17: कॉर्पोरेट क्रियाएं: भाग लेने के लिए कदम

- अध्याय 1: सामान्य स्टॉक मूल्यांकन शर्तें - भाग 1

- अध्याय 2: सामान्य स्टॉक मूल्यांकन शर्तें - भाग 2

- अध्याय 3: स्टॉक और निवेश के प्रकार - भाग 1

- अध्याय 4 - स्टॉक और निवेश के प्रकार - भाग 2

- अध्याय 5: स्टॉक निवेश पर कराधान - भाग 1

- अध्याय 6 - स्टॉक निवेश पर कराधान - भाग 2

- अध्याय 7 - सूक्ष्म और स्थूल अर्थशास्त्र के बीच अंतर

- अध्याय 8 - मुद्रास्फीति और अर्थव्यवस्था पर इसका प्रभाव

- अध्याय 11 - जीडीपी और सरकारी बजट

- अध्याय 12 - विदेशी निवेश और व्यापार चक्र का परिचय

- अध्याय 13 - आर्थिक संकेतक

अध्याय 12: प्रारंभिक सार्वजनिक प्रस्ताव (IPO) प्रक्रिया

मान लें कि आपके पास केक पकाने के लिए एक उत्कृष्ट प्रतिभा है। और केक से कौन प्यार नहीं करता है!

लेकिन आप सिर्फ एक और बेकर नहीं हैं। आपके दोस्त और परिवार आपके कारीगर बेक्स की गारंटी लेते हैं, और अचानक, आपका करीबी दोस्त आपकी प्रतिभा को भुनाने का सुझाव देता है।

अब यह एक महान विचार की तरह लगता है!

आप जानकारी इकट्ठा करना शुरू करते हैं कि व्यवसाय शुरू करने में क्या लगेगा। और आप एक सूची बनाते हैं। आपको एक व्यवसाय योजना बनाने, धन की व्यवस्था करने, परमिट और लाइसेंस देखने, लोगो और दुकान लेआउट को डिजाइन करने की योजना बनाने, उपकरण ऑर्डर करने, कर्मचारियों को किराए पर लेने, विज्ञापन देने और बहुत कुछ करने की आवश्यकता है।

इसका मतलब है, आपको व्यवसाय शुरू करने के लिए बहुत समय और योजना बनाने में काफी समय लगेगा।

इसी तरह, आईपीओ लाने से पहले, आईपीओ प्रक्रिया वास्तव में शुरू होने में लंबा समय लगता है; कुछ मामलों में, IPO लॉन्च से दो या अधिक साल पहले।

तो, भारत में IPO प्रक्रिया में क्या शामिल है?

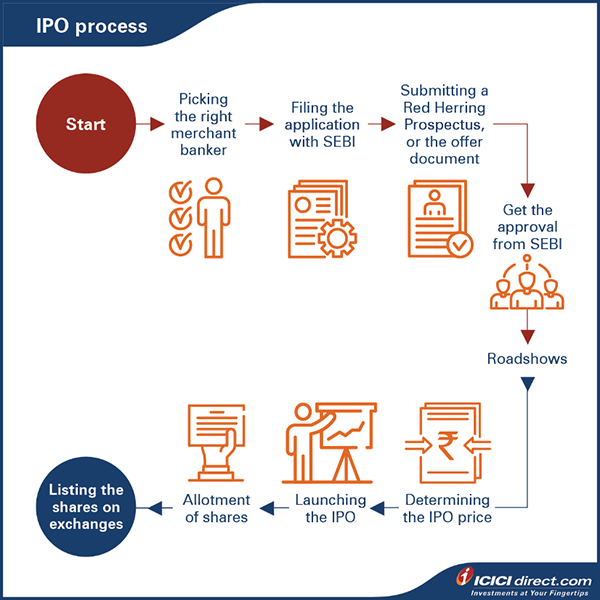

IPO प्रक्रिया

आईपीओ लॉन्च करने के लिए यह एक लंबी और सावधानीपूर्वक प्रक्रिया है। यहां बताया गया है कि इसमें क्या शामिल है।

मर्चेंट बैंकरों को किराए पर लें

कंपनी प्रारंभिक सार्वजनिक पेशकश (आईपीओ) प्रक्रिया शुरू करने के लिए मर्चेंट बैंकरों के रूप में जाने जाने वाले वित्तीय विशेषज्ञों की मदद लेती है। ये मर्चेंट बैंकर, जिन्हें बुक रनिंग लीड मैनेजर्स (बीआरएलएम) भी माना जाता है, पूंजी जुटाने और निवेशकों और कंपनी के बीच मध्यस्थ के रूप में काम करने की सलाह देते हैं।

ये मर्चेंट बैंकर अंडरराइटिंग एग्रीमेंट पर हस्ताक्षर करने से पहले इश्यू डिटेल, जुटाई जाने वाली पूंजी, कैपिटल स्ट्रक्चर आदि जैसे महत्वपूर्ण वित्तीय मापदंडों पर भी गौर करते हैं।

IPO पंजीकृत करें

आईपीओ के लिए पंजीकरण करने में एक पंजीकरण विवरण तैयार करना शामिल है। सेबी से सैद्धांतिक मंजूरी मिलने के बाद कंपनी ड्राफ्ट रेड हेरिंग प्रॉस्पेक्टस (डीआरएचपी) के नाम से जाना जाने वाला ड्राफ्ट प्रॉस्पेक्टस तैयार करेगी। यह आईपीओ लाने की इच्छुक कंपनियों के लिए एक प्राथमिक पंजीकरण दस्तावेज है। कंपनी अधिनियम के अनुसार, डीआरएचपी प्रस्तुत करना महत्वपूर्ण है क्योंकि इसमें सेबी द्वारा आवश्यक सभी महत्वपूर्ण खुलासे शामिल हैं।

इसमें शामिल हैं:

- परिभाषाएँ

- जोखिम कारक

- जुटाई गई पूंजी का उपयोग

- उद्योग के नुस्खे

- व्यवसाय विवरण

- मुख्य प्रबंधन कर्मी

- वित्तीय विवरण और लेखा परीक्षकों की रिपोर्ट

- कानूनी विवरण और अन्य विविध जानकारी

बोली लगाने के लिए जनता के लिए प्रस्ताव खुलने से पहले, दस्तावेज को रजिस्ट्रार ऑफ कंपनीज को प्रस्तुत करना होगा।

IPO को SEBI से मंजूरी

बाजार नियामक के रूप में, सेबी तब कंपनी द्वारा उठाए गए तथ्यों के प्रकटीकरण को सत्यापित करता है। एक बार सेबी आवेदन को मंजूरी दे देता है, तो कंपनी अपने आईपीओ के लिए तारीख की घोषणा कर सकती है।

मूल्य दायरा तय करें

अनुपालन औपचारिकताएं पूरी करने पर कंपनी आईपीओ मूल्य निर्धारित करती है। यह मूल्य निर्धारण या तो निश्चित मूल्य आईपीओ के माध्यम से या बुक बिल्डिंग ऑफरिंग के माध्यम से होता है। यदि कंपनी फिक्स्ड-प्राइस फ्रेंड के लिए जाने का फैसला करती है, तो कंपनी के शेयर की कीमत पहले से घोषित की जाती है।

यदि कंपनी बुक बिल्डिंग दृष्टिकोण लेने का फैसला करती है, तो निवेशकों को मूल्य ब्रैकेट के भीतर अपने दांव लगाने की अनुमति देने के लिए एक मूल्य सीमा की घोषणा की जाती है। निचले और ऊपरी मूल्य बैंड के बीच अधिकतम अंतर 20% हो सकता है। कंपनी आईपीओ फ्लोर प्राइस (न्यूनतम बोली मूल्य), आईपीओ कैप प्राइस (उच्चतम बोली मूल्य), कट ऑफ प्राइस, लॉन्च की तारीख, लिस्टिंग की तारीख और अन्य विवरणों पर भी फैसला करती है। हाल ही में, आईपीओ का मूल्य दायरा बहुत ही संकीर्ण है, यहां तक कि 1 रुपये का मूल्य अंतर भी है।

और अब आपको बस इतना करना है - BUZZ बनाएँ।

जनता किसी कंपनी में निवेश नहीं कर सकती है यदि जनता कंपनी के बारे में नहीं जानती है।

यह हमें सबसे महत्वपूर्ण चरणों में से एक पर लाता है -

विज्ञापन और विपणन अभियान

संभावित ग्राहकों को आकर्षित करने के लिए, कंपनी प्रमुख व्यापार विश्लेषकों और फंड प्रबंधकों को कंपनी की संभावनाओं के बारे में बात करने के लिए शामिल करके विपणन और विज्ञापन अभियान में शामिल हो जाती है। यह निवेशकों के अनुकूल रणनीतियों की एक विस्तृत श्रृंखला की मेजबानी करता है जैसे ब्रोशर, प्रस्तुतियां, समूह बैठकें, प्रश्न-उत्तर सत्र और इतने पर।

शेयरों का आवंटन कैसे किया जाता है?

शेयरों का आवंटन भारतीय प्रतिभूति और विनिमय बोर्ड (सेबी) द्वारा परिभाषित नियमों के अनुसार होता है। आवंटन श्रेणीवार आरक्षित है अर्थात् योग्य संस्थागत खरीदार (क्यूआईबी), गैर-संस्थागत निवेशक और खुदरा निवेशक।

लेकिन रुको, क्या होगा अगर समस्या सदस्यता अपेक्षा से कम है?

यदि शेयरों के लिए प्राप्त बोलियों की संख्या आईपीओ में पेश किए गए शेयरों से कम है, तो इसे अंडर-सब्सक्राइब्ड इश्यू माना जाता है। इससे पता चलता है कि शेयरों की मांग कम है।

चूंकि कंपनी के लिए आईपीओ प्रक्रिया शुरू होने से पहले, निवेश बैंक यानी अंडरराइटर को अंडरसब्सक्रिप्शन के मामले में अनसोल्ड शेयर खरीदने की आवश्यकता होगी।

यदि इश्यू को 90% से कम सब्सक्राइब किया जाता है, तो इसे बाजार से वापस ले लिया जाएगा।

इसके विपरीत, क्या होगा यदि खुदरा निवेशकों के लिए आरक्षित शेयरों का कोटा ओवर-सब्सक्राइब हो जाता है?

सेबी के दिशानिर्देशों के अनुसार, खुदरा निवेशकों द्वारा ओवरसब्सक्रिप्शन के मामले में, शेयरों को यह सुनिश्चित करने के लिए आवंटित किया जाना होगा कि प्रत्येक बोलीदाता को कम से कम एक लॉट * मिले और बाकी शेयर प्रो-रेटा आधार पर जारी किए जाएं। यदि सदस्यता इतनी अधिक है कि प्रत्येक बोलीदाता को एक लॉट आवंटित करना असंभव लगता है, तो एक लॉट लकी ड्रॉ द्वारा आवंटित किया जाता है।

[* बोली लॉट शेयरों की एक पूर्व-निर्धारित न्यूनतम संख्या है जिसे एकल निवेशक द्वारा लागू किया जाना है]

प्रो-रेटा एक लैटिन शब्द है जिसका उपयोग आनुपातिक आवंटन का वर्णन करने के लिए किया जाता है; इसका मतलब है कि कोई भी आवेदक अस्वीकार नहीं किया जाता है, लेकिन उन्हें वांछित संख्या में शेयर नहीं मिल सकते हैं। इसलिए, यदि कंपनी को एक कोर उपलब्ध शेयर के खिलाफ दो करोड़ शेयर आवेदन प्राप्त हुए हैं और आपने दो शेयरों के लिए आवेदन किया है, तो आपको एक शेयर प्राप्त हो सकता है।

क्या आप जानते हैं?

नवंबर 2021 में लेटेंट व्यू एनालिटिक्स लिमिटेड के आईपीओ को 326.49 गुना ओवरसब्सक्राइब किया गया था।

ऐसे मामले में एक कंपनी क्या करेगी?

ऐसे में कंपनी ग्रीन शू ऑप्शन के लिए जा सकती है। इसके साथ ही कंपनी के पास मांग को पूरा करने के लिए अतिरिक्त शेयर जारी करने का विकल्प है। इसका मतलब है कि जारीकर्ता आईपीओ में 15% तक अतिरिक्त शेयर जारी कर सकता है। हालांकि, ये शेयर सीधे जनता को जारी नहीं किए जाते हैं। अंडरराइटर्स (मर्चेंट बैंकर्स) एक अलग समझौते के तहत प्रमोटरों से इन अतिरिक्त शेयरों को उधार ले सकते हैं। अब, यदि शेयर की कीमत लिस्टिंग पर निर्गम मूल्य से नीचे गिर जाती है, तो अंडरराइटर इन शेयरों को वापस खरीदना शुरू कर सकते हैं और गिरते स्टॉक मूल्य के लिए मूल्य स्थिरीकरण की पेशकश कर सकते हैं। लेकिन अगर कोई लिस्टेड प्राइस ऑफर प्राइस से ज्यादा है तो वे इन शेयरों को बायबैक नहीं करेंगे। नियमों के अनुसार, इस मूल्य स्थिरीकरण तंत्र का उपयोग 30 दिनों के लिए किया जा सकता है।

क्या आप जानते हैं?

ग्रीन शू ऑप्शन शब्द की उत्पत्ति कंपनी से हुई थी - ग्रीन शू मैन्युफैक्चरिंग (जिसे अब स्ट्राइड राइट कहा जाता है) जिन्होंने पहली बार इस विकल्प का उपयोग किया था।

स्टॉक एक्सचेंज पर शेयरों को सूचीबद्ध करें

स्टॉक एक्सचेंज में अपने शेयरों को सूचीबद्ध करना कंपनी के लिए एक जबरदस्त मील का पत्थर है। मांग और आपूर्ति और बाजार की भावनाओं जैसे अन्य कारकों के आधार पर लिस्टिंग मूल्य आईपीओ की तुलना में कम या अधिक हो सकता है।

यहां से, कंपनी अब सार्वजनिक रूप से कारोबार कर रही है।

पूरी आईपीओ प्रक्रिया एक ठोस और मजबूत प्रक्रिया है। विस्तार पर बहुत समय और ध्यान लगता है। और इस तरह की एक अच्छी प्रक्रिया होने से कई निवेशक आईपीओ निवेश के लिए आकर्षित होते हैं।

अतिरिक्त पढ़ें: क्या मैं डीमैट खाते के बिना IPO के लिए आवेदन कर सकता हूं?

सारांश

- आईपीओ प्रक्रिया में मर्चेंट बैंकरों को काम पर रखना, आईपीओ का पंजीकरण करना, सेबी के माध्यम से जांच करना, मूल्य दायरा तय करना, विज्ञापन और विपणन अभियान शुरू करना और शेयरों को स्टॉक एक्सचेंज में सूचीबद्ध करना शामिल है।

अगले अध्याय में, आइए समझते हैं कि आप जैसा निवेशक आईपीओ में कैसे निवेश कर सकता है।

अस्वीकरण– आईसीआईसीआई सिक्योरिटीज लिमिटेड (आई-सेक)। आई-सेक का पंजीकृत कार्यालय आईसीआईसीआई सिक्योरिटीज लिमिटेड - आईसीआईसीआई वेंचर हाउस, अप्पासाहेब मराठे मार्ग, प्रभादेवी, मुंबई - 400 025, भारत, तेल नंबर: 022 - 6807 7100 में है। कृपया ध्यान दें, आईपीओ से संबंधित सेवाएं एक्सचेंज ट्रेडेड उत्पाद नहीं हैं और आई-सेक इन उत्पादों को मांगने के लिए वितरक के रूप में कार्य कर रहा है। वितरण गतिविधि के संबंध में सभी विवादों में, एक्सचेंज निवेशक निवारण मंच या मध्यस्थता तंत्र तक पहुंच नहीं होगी। उपरोक्त सामग्री को व्यापार या निवेश के लिए निमंत्रण या अनुनय के रूप में नहीं माना जाएगा। आई-सेक और सहयोगी उस पर निर्भरता में किए गए किसी भी कार्य से उत्पन्न होने वाले किसी भी प्रकार के नुकसान या क्षति के लिए कोई देनदारियों को स्वीकार नहीं करते हैं। प्रतिभूति बाजार में निवेश बाजार जोखिमों के अधीन हैं, निवेश करने से पहले सभी संबंधित दस्तावेजों को ध्यान से पढ़ें। यहां उल्लिखित सामग्री पूरी तरह से सूचनात्मक और शैक्षिक उद्देश्य के लिए है।

Invest

Invest

टिप्पणी (0)