Learning Modules Hide

Hide

- अध्याय 1: इक्विटी निवेश पर स्टॉक मार्केट गाइड

- अध्याय 2: इक्विटी निवेश पर जोखिम और प्रतिफल

- अध्याय 3: शेयर बाजार के प्रतिभागियों और नियामकों की मूल बातें जानें

- अध्याय 4: शेयर बाजार कैसे काम करता है?

- अध्याय 6: शेयर बाजार निवेश- भाग 1

- अध्याय 7: स्टॉक निवेश की मूल बातें - भाग 2

- अध्याय 8: शेयर बाजार सूचकांक क्या हैं?

- अध्याय 9: स्टॉक एक्सचेंज इंडेक्स की गणना कैसे करें: शुरुआती लोगों के लिए स्टॉक मार्केट कोर्स

- अध्याय 10: आईपीओ निवेश की मूल बातें

- अध्याय 11: शेयर बाज़ार में आईपीओ निवेशकों के प्रकार

- अध्याय 12: आईपीओ प्रक्रिया- मर्चेंट बैंकर से कंपनी लिस्टिंग तक

- अध्याय 14: आईपीओ निवेश और लाभ - भाग 2

- अध्याय 15: कॉर्पोरेट क्रियाएँ: अर्थ, प्रकार और उदाहरण

- अध्याय 16: कॉर्पोरेट कार्यों के प्रकार – भाग 2

- अध्याय 17: कॉर्पोरेट क्रियाएं: भाग लेने के लिए कदम

- अध्याय 1: स्टॉक मूल्यांकन की शर्तों की व्याख्या – भाग 1

- अध्याय 2: शेयर बाजार मूल्यांकन- महत्वपूर्ण अनुपात और शर्तें

- अध्याय 3: स्टॉक और निवेश के प्रकार - भाग 1

- अध्याय 4 – शेयर बाजार में शेयरों के प्रकार – भाग 2

- अध्याय 5: स्टॉक निवेश पर कराधान – भाग 1

- अध्याय 6 – स्टॉक निवेश पर कराधान – भाग 2

- अध्याय 7 - सूक्ष्म और समष्टि अर्थशास्त्र के बीच अंतर

- अध्याय 8 – मुद्रास्फीति और अर्थव्यवस्था पर इसका प्रभाव

- अध्याय 10 – आर्थिक नीतियों का परिचय – भाग 2

- अध्याय 11 – जीडीपी और सरकारी बजट

- अध्याय 12 - विदेशी निवेश व्यापार चक्रों को कैसे प्रभावित करते हैं

- अध्याय 13 - आर्थिक संकेतक

- अध्याय 16 - निवेश में व्यवहारिक पूर्वाग्रह और सामान्य नुकसान – भाग 3

अध्याय 1: स्टॉक मूल्यांकन की शर्तों की व्याख्या – भाग 1

आप यह अनुमान नहीं लगा सकते कि भविष्य में शेयर कैसा प्रदर्शन करेंगे। तो फिर इसका विश्लेषण करने का क्या मतलब है?

यह सच है। आप भविष्य का अनुमान नहीं लगा सकते। लेकिन आप पूरी जाँच-पड़ताल के पक्के हैं! और आपने बिना पूरी जाँच-पड़ताल किए कभी भी किसी भी चीज़ में आँख मूँदकर निवेश नहीं किया है।

मान लीजिए कि आप अपने परिवार के साथ सप्ताहांत में घूमने जाने की योजना बना रहे हैं।

आप यह अनुमान नहीं लगा सकते कि मौसम कैसा रहेगा। लेकिन गंतव्य के मौसम पूर्वानुमान की जाँच करने से आपको यह अंदाज़ा हो जाता है कि अप्रिय आश्चर्य से बचने के लिए आपको किस तरह के कपड़े पैक करने होंगे।

इससे मौसम की समस्या हल हो जाती है।

अब, आप सोच रहे होंगे कि आपको सड़क पर किस तरह के ट्रैफ़िक का सामना करना पड़ सकता है। लेकिन Google Maps में एक उपयोगी सहायक मौजूद है जो आपकी यात्रा शुरू करने से पहले आपको एक अच्छा विचार प्राप्त करने में मदद कर सकता है।

इसी तरह, जिन शेयरों को आप खरीदने की योजना बना रहे हैं, उन पर शोध और विश्लेषण करने से आपको भविष्य में क्या उम्मीद करनी चाहिए, इसका अंदाज़ा हो सकता है।

तो, आप यह विश्लेषण कैसे करते हैं?

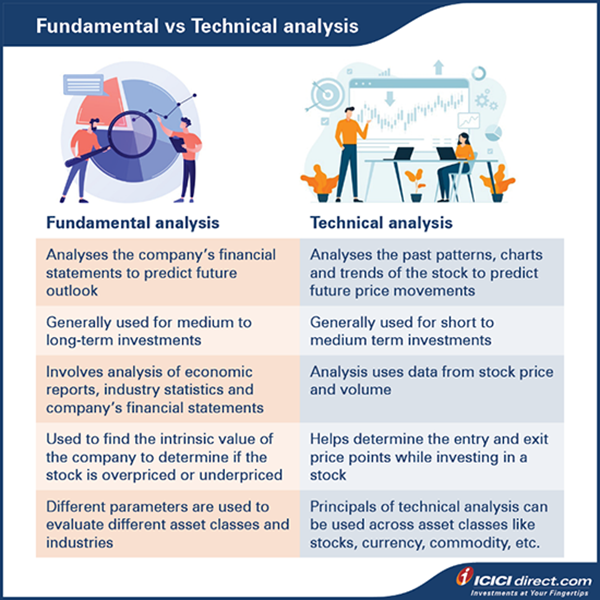

वैसे, ऐसा करने के दो सामान्य तरीके हैं - मौलिक विश्लेषण और तकनीकी विश्लेषण।

मौलिक विश्लेषण का उपयोग कंपनी की वित्तीय स्थिति, व्यापक आर्थिक कारकों और क्षेत्र के दृष्टिकोण के आधार पर किसी शेयर के आंतरिक मूल्य की गणना करने के लिए किया जाता है। निवेशक दीर्घकालिक निवेश की योजना बनाते समय इस प्रकार के शोध का उपयोग करते हैं।

उदाहरण के लिए:

2020 में, COVID-19 के प्रकोप के तुरंत बाद, निवेशकों को ऑटोमोबाइल कंपनियों में निवेश न करने की सलाह दी गई थी क्योंकि उद्योग में मांग और आपूर्ति में गिरावट देखी जा रही थी।

दूसरी ओर, तकनीकी विश्लेषण बाजार गतिविधि से उत्पन्न आँकड़ों, जैसे कि पिछली कीमतें और मात्रा, का विश्लेषण करके प्रतिभूतियों का मूल्यांकन करने की एक विधि है।

यह किसी प्रतिभूति के आंतरिक मूल्य को मापने का प्रयास नहीं करता है, बल्कि भविष्य की गतिविधि का संकेत देने वाले पैटर्न की पहचान करने के लिए चार्ट, ट्रेंड लाइन और अन्य उपकरणों का उपयोग करता है। आमतौर पर, इसका उपयोग अल्पकालिक निवेश परिदृश्यों का अनुमान लगाने के लिए किया जाता है।

उदाहरण के लिए:

मान लीजिए, कंपनी A के शेयर की कीमत पिछले कुछ दिनों से बढ़ रही थी। लेकिन आज, कंपनी A में गिरावट शुरू हो गई है। आपको लगता है कि कीमत में और गिरावट आने की संभावना है। हालाँकि यह केवल अल्पकालिक हो सकता है, लेकिन इस प्रकार का विश्लेषण आपको कंपनी के शेयर मूल्य पैटर्न को समझने में मदद करता है ताकि आप सही निवेश निर्णय ले सकें।

अब, हम समझ गए हैं कि किसी शेयर का मूल्यांकन क्यों और कैसे किया जाता है। आइए देखें कि किसी कंपनी में निवेश करने से पहले उसका आकलन कैसे करें।

1. बाजार पूंजीकरण

जब आप अपने पसंदीदा कैफ़े में जाते हैं– स्टारबक्स में एक रोमांचक गर्म पेय के मग के लिए, आपको तीन विकल्प मिलते हैं।

- लंबा, सबसे छोटा विकल्प

- ग्रांडे, मध्यम वाला

- वेंटी, बड़ा वाला

तो, जब आपकी निवेश ज़रूरतों की बात आती है, तो आपके विकल्पों में भी ऐसी विशिष्टता क्यों न हो?

यहीं पर बाज़ार पूंजीकरण की भूमिका आती है।

बाज़ार पूंजीकरण किसी कंपनी के शेयर के मौजूदा बाज़ार मूल्य और बकाया शेयरों की कुल संख्या के आधार पर उसका मूल्यांकन है। जहाँ बकाया शेयर, द्वितीयक बाज़ार में कारोबार किए जाने वाले शेयरों की संख्या को संदर्भित करते हैं, अर्थात वे शेयर जो निवेशकों के लिए उपलब्ध हैं।

आप इसकी गणना इस प्रकार कर सकते हैं:

बाज़ार पूंजीकरण = बाज़ार मूल्य X बकाया शेयरों की संख्या

उदाहरण के लिए:

यदि ट्रू वेंचर्स लिमिटेड के शेयर की कीमत 150 रुपये है, और कंपनी के पास 50 लाख बकाया शेयर हैं, तो ट्रू वेंचर्स लिमिटेड का बाज़ार पूंजीकरण 150*50,00,000 = 150 रुपये होगा। 75 करोड़।

बाजार पूंजीकरण के आधार पर, शेयरों को लार्ज कैप, मिड कैप और स्मॉल कैप कंपनियों में वर्गीकृत किया जा सकता है।

सेबी के दिशानिर्देशों के अनुसार, बाजार पूंजीकरण के लिहाज से पहले 100 शेयर लार्ज कैप शेयर हैं, उसके बाद के 101-250 शेयर मिड कैप और 251 से नीचे आने वाले शेयर स्मॉल कैप शेयर हैं।

- लार्ज कैप कंपनियां - ये कंपनियां अपने सेगमेंट में बाजार की अग्रणी हैं और शीर्ष पर बने रहने की क्षमता रखती हैं। यही कारण है कि ये कंपनियां बाकी कंपनियों की तुलना में अधिक स्थिर हैं। इन्हें 'ब्लू चिप स्टॉक' भी कहा जाता है। TCS, HDFC, ICICI बैंक, L&T आदि जैसे स्टॉक ब्लू चिप स्टॉक माने जाते हैं।

- मिड कैप कंपनियाँ - ये वे कंपनियाँ हैं जो लार्ज कैप कंपनियों में कदम रख रही हैं, जिसका अर्थ है कि उनमें बढ़ने की क्षमता है, लेकिन लार्ज कैप कंपनियों की तुलना में उन्हें कम स्थिर माना जाता है।

- स्मॉल कैप कंपनियाँ – ये ऐसी कंपनियाँ हैं जिनमें विकास की बहुत ज़्यादा संभावनाएँ हैं, लेकिन तुलनात्मक रूप से इनमें जोखिम ज़्यादा हैं।

यहाँ एक बुनियादी तुलना दी गई है:

|

पैरामीटर |

बड़ा कैप |

मिड कैप |

स्मॉल कैप |

|

जोखिम |

कम |

मध्यम |

उच्च |

|

संभावित रिटर्न |

स्थिर और मध्यम |

उच्च |

बहुत उच्च |

लेकिन आपको किसमें निवेश करना चाहिए, इसका चुनाव कैसे करना चाहिए?

जोखिम से बचने वाले निवेशक जो अपने निवेश पर स्थिर रिटर्न चाहते हैं, उनके लिए लार्ज कैप स्टॉक एक आदर्श विकल्प हो सकते हैं। आक्रामक निवेशक मिड और स्मॉल कैप शेयरों में निवेश करना चाह सकते हैं।

2. ईपीएस (प्रति शेयर आय)

प्रति शेयर आय प्रति बकाया शेयर अर्जित लाभ है। यहाँ प्रयुक्त लाभ, पसंदीदा शेयरों पर दिए गए लाभांश का शुद्ध योग है और इसमें किसी भी असाधारण मद का प्रभाव शामिल नहीं है। असाधारण मदें गैर-आवर्ती प्रकृति की होती हैं। उदाहरण के लिए, कंपनी इस साल लैंड बैंक बेचकर पैसा कमाती है, लेकिन यह कोई सामान्य व्यवसाय नहीं है और नियमित रूप से भी नहीं हो सकता है।

तो, इन कंपनियों के EPS की गणना कैसे की जाती है?

आप इसकी गणना इस प्रकार कर सकते हैं:

EPS = शुद्ध लाभ - वरीयता शेयर लाभांश (+/-) असाधारण मदें / बकाया शेयरों की संख्या

मान लीजिए कि आपके पास दो ऑटोमोबाइल कंपनियां हैं - कंपनी A और कंपनी B।

मान लीजिए कि कंपनी A ने 1 करोड़ बकाया शेयरों के साथ 10 करोड़ का लाभ दर्ज किया है, जबकि कंपनी B ने भी 10 करोड़ का लाभ दर्ज किया है, लेकिन कंपनी B के कुल बकाया शेयर 2 करोड़ हैं। मान लीजिए कि यह लाभ वरीयता शेयर लाभांश और असाधारण मदों के लिए समायोजित किया गया है।

तो, प्रति शेयर आय होगी –

|

|

कंपनी A |

कंपनी B |

|

शुद्ध लाभ (रु.) |

10 करोड़ |

10 करोड़ |

|

कुल शेयर |

1 करोड़ |

2 करोड़ |

|

ईपीएस (रु.) |

10 |

5 |

लेकिन क्या इसका मतलब यह है कि ज़्यादा ईपीएस वाली कंपनियाँ निवेश के लिए अच्छी हैं?

नहीं, ऐसा नहीं है। आपको शेयर की कीमत की तुलना उसकी कमाई और समकक्ष कंपनियों के समूह से करनी होगी।

आमतौर पर, उच्च-ईपीएस और उच्च ईपीएस-विकास दर वाले शेयरों की बाजार में प्रीमियम कीमत होती है।

यहीं पर पी/ई (मूल्य-आय) अनुपात हमें शेयर की गुणवत्ता निर्धारित करने में मदद करता है, जिसके बारे में हम अगले अध्याय में जानेंगे।

यह भी पढ़ें: अपनी इक्विटी निवेश यात्रा शुरू करने से पहले जानकारी क्यों ज़रूरी है

सारांश

- आप जिन शेयरों को खरीदने की योजना बना रहे हैं, उन पर शोध और विश्लेषण करने से आपको भविष्य में क्या उम्मीदें रखनी चाहिए, इसका अंदाज़ा हो सकता है।

- मौलिक विश्लेषण का उपयोग कंपनी की वित्तीय स्थिति, व्यापक आर्थिक कारकों और क्षेत्र के दृष्टिकोण के आधार पर किसी शेयर के आंतरिक मूल्य की गणना करने के लिए किया जाता है।

- तकनीकी विश्लेषण, बाजार गतिविधि से उत्पन्न आँकड़ों, जैसे कि पिछले मूल्यों और मात्रा, का विश्लेषण करके प्रतिभूतियों का मूल्यांकन करने की एक विधि है।

- बाजार पूंजीकरण, कंपनी के शेयरों के वर्तमान बाजार मूल्य और बकाया शेयरों की कुल संख्या के आधार पर किसी कंपनी का मूल्यांकन है।

- प्रति शेयर आय, बकाया शेयर पर अर्जित लाभ है।

यही सब कुछ नहीं है। अगले अध्याय में स्टॉक मूल्यांकन की और भी शर्तें शामिल होंगी।

अस्वीकरण: आईसीआईसीआई सिक्योरिटीज लिमिटेड (आई-सेक)। आई-सेक का पंजीकृत कार्यालय आईसीआईसीआई सिक्योरिटीज लिमिटेड - आईसीआईसीआई वेंचर हाउस, अप्पासाहेब मराठे मार्ग, प्रभादेवी, मुंबई - 400 025, भारत, दूरभाष संख्या: 022 - 6807 7100 पर है। आई-सेक नेशनल स्टॉक एक्सचेंज ऑफ इंडिया लिमिटेड (सदस्य कोड: 07730), बीएसई लिमिटेड (सदस्य कोड: 103) और मल्टी कमोडिटी एक्सचेंज ऑफ इंडिया लिमिटेड (सदस्य कोड: 56250) का सदस्य है और इसका सेबी पंजीकरण संख्या INZ000183631 है। अनुपालन अधिकारी (ब्रोकिंग) का नाम: श्री अनूप गोयल, संपर्क क्रमांक: 022-40701000, ई-मेल पता: complianceofficer@icicisecurities.com। प्रतिभूति बाजार में निवेश बाजार जोखिमों के अधीन हैं, निवेश करने से पहले सभी संबंधित दस्तावेजों को ध्यानपूर्वक पढ़ें। यहां ऊपर दी गई सामग्री को व्यापार या निवेश करने के लिए निमंत्रण या अनुनय के रूप में नहीं माना जाएगा। I-Sec और सहयोगी इस पर निर्भरता में की गई किसी भी कार्रवाई से उत्पन्न किसी भी प्रकार के नुकसान या क्षति के लिए कोई देनदारी स्वीकार नहीं करते हैं। यहां ऊपर दी गई सामग्री पूरी तरह से सूचनात्मक उद्देश्य के लिए है और इसे प्रतिभूतियों या अन्य वित्तीय साधनों या किसी अन्य उत्पाद को खरीदने या बेचने या सब्सक्राइब करने के प्रस्ताव दस्तावेज या प्रस्ताव के आग्रह के रूप में इस्तेमाल या माना नहीं जा सकता है।

टिप्पणी (0)