Learning Modules Hide

Hide

- अध्याय 1: इक्विटी निवेश पर स्टॉक मार्केट गाइड

- अध्याय 2: इक्विटी निवेश पर जोखिम और प्रतिफल

- अध्याय 3: शेयर बाजार के प्रतिभागियों और नियामकों की मूल बातें जानें

- अध्याय 4: शेयर बाजार कैसे काम करता है?

- अध्याय 6: शेयर बाजार निवेश- भाग 1

- अध्याय 7: स्टॉक निवेश की मूल बातें - भाग 2

- अध्याय 8: शेयर बाजार सूचकांक क्या हैं?

- अध्याय 9: स्टॉक एक्सचेंज इंडेक्स की गणना कैसे करें: शुरुआती लोगों के लिए स्टॉक मार्केट कोर्स

- अध्याय 10: आईपीओ निवेश की मूल बातें

- अध्याय 11: शेयर बाज़ार में आईपीओ निवेशकों के प्रकार

- अध्याय 12: आईपीओ प्रक्रिया- मर्चेंट बैंकर से कंपनी लिस्टिंग तक

- अध्याय 14: आईपीओ निवेश और लाभ - भाग 2

- अध्याय 15: कॉर्पोरेट क्रियाएँ: अर्थ, प्रकार और उदाहरण

- अध्याय 16: कॉर्पोरेट कार्यों के प्रकार – भाग 2

- अध्याय 17: कॉर्पोरेट क्रियाएं: भाग लेने के लिए कदम

- अध्याय 1: स्टॉक मूल्यांकन की शर्तों की व्याख्या – भाग 1

- अध्याय 2: शेयर बाजार मूल्यांकन- महत्वपूर्ण अनुपात और शर्तें

- अध्याय 3: स्टॉक और निवेश के प्रकार - भाग 1

- अध्याय 4 – शेयर बाजार में शेयरों के प्रकार – भाग 2

- अध्याय 5: स्टॉक निवेश पर कराधान – भाग 1

- अध्याय 6 – स्टॉक निवेश पर कराधान – भाग 2

- अध्याय 7 - सूक्ष्म और समष्टि अर्थशास्त्र के बीच अंतर

- अध्याय 8 – मुद्रास्फीति और अर्थव्यवस्था पर इसका प्रभाव

- अध्याय 10 – आर्थिक नीतियों का परिचय – भाग 2

- अध्याय 11 – जीडीपी और सरकारी बजट

- अध्याय 12 - विदेशी निवेश व्यापार चक्रों को कैसे प्रभावित करते हैं

- अध्याय 13 - आर्थिक संकेतक

- अध्याय 16 - निवेश में व्यवहारिक पूर्वाग्रह और सामान्य नुकसान – भाग 3

अध्याय 12 - विदेशी निवेश व्यापार चक्रों को कैसे प्रभावित करते हैं

मान लीजिए कि अमेरिका स्थित एक कंपनी – अल्फ़ाटेक सर्विसेज़ एलएलसी – भारत में निवेश करना चाहती है। इसलिए वह मुंबई में एक सहायक कंपनी खोलने का निर्णय लेती है और उसका नाम अल्फ़ाटेक सर्विसेज़ इंडिया लिमिटेड रखती है। नई सहायक कंपनी का आंशिक स्वामित्व अल्फ़ाटेक यूएस के पास है और आंशिक स्वामित्व एक भारतीय कंपनी के पास है। इस नई व्यवस्था से अब विदेशी कंपनियों को भारत में अपने माल और सेवाओं का उत्पादन और बिक्री करने की अनुमति मिल जाएगी।

विदेशी देश में भौतिक रूप से निवेश करने के इच्छुक निवेशक (कंपनियां) पूर्ण स्वामित्व वाली सहायक कंपनी स्थापित करके या स्थानीय साझेदार के साथ मिलकर व्यवसाय कर सकते हैं।

क्या आप जानते हैं?

मैकडॉनल्ड्स, कोका कोला, पेप्सी जैसी कंपनियां वास्तव में प्रत्यक्ष विदेशी निवेश (एफडीआई) हैं।

विदेशी पोर्टफोलियो निवेश क्या है?

म्यूचुअल फंड, बीमा कंपनियां, हेज फंड, प्राइवेट इक्विटी फंड, वेंचर कैपिटल फंड आदि शामिल हैं।

संक्षेप में, आइए इन दोनों के बीच कुछ बुनियादी अंतरों को देखें:

... इसके विपरीत, यदि विदेशी निवेशक (FIIs) कुछ शेयरों से बाहर निकल जाते हैं तो वे बिकवाली को भी ट्रिगर कर सकते हैं।

दूसरी ओर, प्रत्यक्ष विदेशी निवेश:

- विदेशी निधियों और निवेशों का प्रवाह प्रदान करते हैं

- वस्तुओं और सेवाओं के हस्तांतरण में सहायता करते हैं

- नए रोजगार के अवसर पैदा करके रोजगार दर बढ़ाते हैं

अतिरिक्त जानकारी: विदेशी मुद्रा विनिमय योग्य बांड क्या हैं बॉन्ड?

सॉवरेन रेटिंग

क्या आपके पास क्रेडिट कार्ड है? तो आपने निश्चित रूप से इसके बारे में सुना होगा – क्रेडिट या सीआईबीएल स्कोर।

आपका क्रेडिट या सीआईबीएल स्कोर 300 से 900 के बीच का एक नंबर होता है, जो आपकी क्रेडिट फाइलों के विश्लेषण के आधार पर आपकी क्रेडिट योग्यता को दर्शाता है।

लेकिन क्या आप जानते हैं कि देशों की भी क्रेडिट रेटिंग (स्कोर) होती है?

इन्हें सॉवरेन रेटिंग के नाम से जाना जाता है।

यह किसी देश को एस एंड पी, मूडीज, फिच आदि जैसी अंतरराष्ट्रीय क्रेडिट रेटिंग एजेंसियों द्वारा दी गई रेटिंग है, जो प्रति व्यक्ति आय, जीडीपी वृद्धि, मुद्रास्फीति, बाहरी ऋण, राजनीतिक स्थिरता, आर्थिक विकास और डिफ़ॉल्ट इतिहास आदि पर आधारित होती है।

संक्षेप में, यह किसी राष्ट्र की क्रेडिट योग्यता और सरकार की अपने ऋण को पूरी तरह से चुकाने की क्षमता और इच्छा को दर्शाता है। समय पर।

संप्रभु रेटिंग का महत्व

संप्रभु रेटिंग अंतरराष्ट्रीय वित्तीय बाजारों में देशों द्वारा ऋण प्राप्त करने की पूंजी लागत को प्रभावित करती है। किसी देश का रेटिंग इतिहास विश्व बैंक और आईएमएफ जैसे अंतरराष्ट्रीय संगठनों के लिए सहायक होता है, जो देशों को ऋण और सहायता प्रदान करते हैं।

सामान्यतः, एक क्रेडिट रेटिंग एजेंसी सरकार के अनुरोध पर किसी देश की आर्थिक और राजनीतिक स्थितियों का मूल्यांकन करती है और AAA से लेकर D तक की रेटिंग प्रदान करती है।

तीन प्रमुख वैश्विक क्रेडिट रेटिंग एजेंसियां हैं, जिनके नाम हैं स्टैंडर्ड एंड पूअर्स (S&P), मूडीज और फिच। उनकी रेटिंग संरचना इस प्रकार है:

बाहरी क्रेडिट रेटिंग एजेंसियों को अपनी अर्थव्यवस्था का मूल्यांकन करने की अनुमति देकर, कोई देश अपने निवेशकों के लिए अपनी वित्तीय जानकारी को सार्वजनिक करने की अपनी तत्परता दर्शाता है।

उच्च क्रेडिट रेटिंग वाला देश अंतरराष्ट्रीय निवेशकों से आसानी से धन प्राप्त कर सकता है और विदेशी निवेश भी सुरक्षित कर सकता है। निम्नलिखित कुछ लोकप्रिय देशों की रेटिंग हैं - देश का नाम एस एंड पी मूडीज़ width="150">फिच

संयुक्त राज्य अमेरिका

एए+

एएए

एए+

यूनाइटेड किंगडम

AA

Aa3

AA-

ऑस्ट्रेलिया

AAA

Aaa

AAA

कनाडा

AAA

Aaa

AA+

फ्रांस

AA

Aa3

AA-

स्रोत: theglobaleconomy.com, जनवरी 2025 तक का डेटा

कई अंतरराष्ट्रीय निवेशक और फंड निवेश करते समय और निवेश संबंधी निर्णय लेते समय संप्रभु रेटिंग पर भी नज़र रखते हैं।

कुछ संस्थागत निवेशकों को केवल एक निश्चित रेटिंग स्तर से ऊपर के ऋण में निवेश करने की अनुमति है।

और इस तरह संप्रभु रेटिंग किसी देश की वैश्विक पूंजी बाजारों तक पहुंच और पूंजी प्रवाह को प्रभावित करती है।

क्या आप जानते हैं?

एस एंड पी ने भारत की संप्रभु रेटिंग को सबसे निचले स्तर पर बरकरार रखा है निवेश ग्रेड 'बीबीबी-', सकारात्मक दृष्टिकोण के साथ (29 मई 2024 तक के आंकड़े)।

लेकिन किसी देश की आर्थिक गतिविधि में समय के साथ होने वाले उतार-चढ़ाव को कैसे मापा जा सकता है?

हालांकि कई संकेतक किसी देश की आर्थिक गतिविधि का विश्लेषण करने में मदद करते हैं, लेकिन एक ग्राफ विशेष रूप से इसे पूरी तरह से दर्शाता है - व्यापार चक्र।

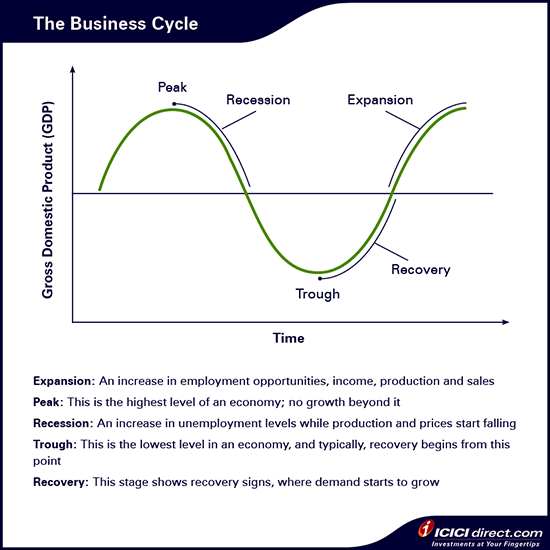

व्यापार चक्र

नीचे दिया गया ग्राफ अर्थव्यवस्था में वस्तुओं और सेवाओं के उत्पादन के आधार पर समय (वर्षों की संख्या) के साथ आर्थिक गतिविधियों में होने वाले उतार-चढ़ाव को दर्शाता है।

इसे पांच चरणों में वर्गीकृत किया गया है:

विस्तार:

इस चरण में, रोजगार के अवसर, आय, उत्पादन और बिक्री में वृद्धि होती है। विस्तार के चरण में, अर्थव्यवस्था में मुद्रा आपूर्ति का स्थिर प्रवाह होता है जबकि निवेश अच्छा प्रतिफल अर्जित करते हैं।

चरम स्तर:

यह अर्थव्यवस्था का उच्चतम स्तर है; इसके बाद, यह स्थिर हो जाती है जिसके परिणामस्वरूप कोई वृद्धि नहीं होती है।

स्थिर मांग के कारण स्टॉक भी जमा होने लगता है। मंदी: इसे संकुचन का दौर भी कहा जाता है। इस चरण में अर्थव्यवस्था सिकुड़ने लगती है। बेरोजगारी का स्तर बढ़ने लगता है जबकि उत्पादन और कीमतें गिरने लगती हैं। आय का स्तर भी अंततः गिर जाता है। निम्नतम स्तर: यह अर्थव्यवस्था का सबसे निचला स्तर होता है, और आमतौर पर सुधार यहीं से शुरू होता है। सुधार का दौर: यह चरण सुधार के संकेत दिखाता है, जहां मांग बढ़ने लगती है। अतः, इसका अर्थ है कि मूल्य, उत्पादन और रोजगार स्तर में वृद्धि हुई है।अतिरिक्त जानकारी: शेयर बाजार के लिए अर्थशास्त्र

आर्थिक गतिविधियों में इन उतार-चढ़ावों के क्या कारण हैं?

इसके दो मुख्य कारण हैं:

1. स्थिर बाजार उतार-चढ़ाव – ये मुक्त बाजार की स्थितियों में बदलाव के कारण होने वाले प्राकृतिक बाजार उतार-चढ़ाव हैं, जैसे कि उपभोक्ता व्यवहार और व्यावसायिक उत्पादकता में परिवर्तन। संक्षेप में, यह तब होता है जब वस्तुओं और सेवाओं की मांग और आपूर्ति में असंतुलन होता है।

2. झटके – ये अप्रत्याशित घटनाएं हैं जैसे युद्ध, वित्तीय आपदाएं या प्राकृतिक आपदाएं, जो अर्थव्यवस्था के सुचारू संचालन को प्रभावित कर सकती हैं। कोविड-19 महामारी का प्रभाव हाल के उन झटकों में से एक है जो किसी देश की अर्थव्यवस्था को प्रभावित करते हैं।

व्यापार चक्र के चरणों की पहचान करना कठिन है, क्योंकि इन चक्रों की अवधि का सटीक आकलन नहीं किया जा सकता है। आमतौर पर, एक चक्र लगभग चार-पांच वर्षों तक चलता है, लेकिन कई बार यह औसत अवधि से लंबा या छोटा भी हो सकता है। हालांकि, मुद्रास्फीति, उत्पादन मांग, प्रति व्यक्ति आय, बेरोजगारी के आंकड़े आदि जैसे आर्थिक संकेतकों का विश्लेषण करके व्यापार चक्र के चरणों की पहचान की जा सकती है। शेयर बाजार एक अग्रणी आर्थिक संकेतक है, जिसका अर्थ है कि अर्थव्यवस्था में वास्तविक परिवर्तन होने से पहले ही शेयर बाजार में परिवर्तन होता है। सामान्य तौर पर, जब अर्थव्यवस्था में तेजी होती है तो शेयर बाजार हमेशा ऊपर की ओर बढ़ता है। चक्रीय उद्योग, जहाँ मांग और लाभप्रदता सीधे अर्थव्यवस्था से जुड़ी होती है, व्यापार चक्र में बदलाव से सबसे अधिक प्रभावित होते हैं। इन क्षेत्रों में पूंजीगत वस्तुएँ, अवसंरचना, सीमेंट, धातु उद्योग आदि शामिल हैं। दूसरी ओर, फार्मास्यूटिकल्स और एफएमसीजी जैसे क्षेत्र व्यावसायिक चक्रों में बदलाव से सबसे कम प्रभावित होते हैं।

सारांश

भारत में विदेशी निवेश आमतौर पर प्रत्यक्ष विदेशी निवेश (एफडीआई) और विदेशी संस्थागत निवेशकों (एफआईआई) के माध्यम से होता है।

विदेशी संस्थागत निवेशक बड़ी मात्रा में निवेश करके बाजार प्रवाह को प्रभावित करते हैं, जिससे बाजार के रुझान प्रभावित हो सकते हैं।

प्रत्यक्ष विदेशी निवेश वस्तुओं और सेवाओं के हस्तांतरण में सहायक होता है, जिससे अर्थव्यवस्था को बढ़ावा मिल सकता है। नए रोजगार के अवसर और रोजगार दर में वृद्धि।

लेकिन एक निवेशक के रूप में, आप कैसे जानेंगे कि बाजार किस दिशा में जा रहा है?ये चरण कितने समय तक चलते हैं?

व्यापार चक्र शेयर बाजार से कैसे जुड़ा है?

व्यापार चक्र में उतार-चढ़ाव से कौन से क्षेत्र या उद्योग सबसे अधिक प्रभावित होते हैं?

ICICI Securities Ltd.( I-Sec). Registered office of I-Sec is at ICICI Securities Ltd. - ICICI Venture House, Appasaheb Marathe Marg, Mumbai - 400025, India, Tel No : 022 - 2288 2460, 022 - 2288 2470. I-Sec is a Member of National Stock Exchange of India Ltd (Member Code :07730) and BSE Ltd (Member Code :103) and having SEBI registration no. INZ000183631. Name of the Compliance officer (broking): Mr. Anoop Goyal, Contact number: 022-40701000, E-mail address: complianceofficer@icicisecurities.com. Investment in securities market are subject to market risks, read all the related documents carefully before investing. Composite Corporate Agent License No.CA0113, AMFI Regn. No.: ARN-0845. PFRDA registration numbers: POP no -05092018. We are distributors of Insurance and Mutual funds, Corporate Fixed Deposits, NCDs, PMS and AIF products. We act as a Syndicate, Sub -syndicate member for IPO, FPO. Please note that Mutual Fund Investments are subject to market risks, read the scheme related documents carefully before investing for full understanding and detail. . ICICI Securities Ltd. acts as a referral agent to ICICI Bank Ltd., ICICI Home Finance Company Limited and various other banks / NBFC for personal finance, housing related services etc. & the loan facility is subjective to fulfilment of eligibility criteria, terms and conditions etc. NPS is a defined contribution plan and the benefits would depend upon the amounts of contributions invested and the investment growth up to the point of exit from NPS. Insurance is the subject matter of solicitation. ICICI Securities Ltd. does not underwrite the risk or act as an insurer. The contents herein above shall not be considered as an invitation or persuasion to trade or invest. I-Sec and affiliates accept no liabilities for any loss or damage of any kind arising out of any actions taken in reliance thereon.The non-broking products / services like Mutual Funds, Insurance, FD/ Bonds, loans, PMS, Tax, Elocker, NPS, IPO, Research, Financial Learning etc. are not exchange traded products / services and ICICI Securities Ltd. is just acting as a distributor/ referral Agent of such products / services and all disputes with respect to the distribution activity would not have access to Exchange investor redressal or Arbitration mechanism.

Please Enter Email

शुक्रिया.

टिप्पणी (0)