Learning Modules Hide

Hide

- अध्याय 1: इक्विटी निवेश पर स्टॉक मार्केट गाइड

- अध्याय 2: इक्विटी निवेश पर जोखिम और प्रतिफल

- अध्याय 3: शेयर बाजार के प्रतिभागियों और नियामकों की मूल बातें जानें

- अध्याय 4: शेयर बाजार कैसे काम करता है?

- अध्याय 6: शेयर बाजार निवेश- भाग 1

- अध्याय 7: स्टॉक निवेश की मूल बातें - भाग 2

- अध्याय 8: शेयर बाजार सूचकांक क्या हैं?

- अध्याय 9: स्टॉक एक्सचेंज इंडेक्स की गणना कैसे करें: शुरुआती लोगों के लिए स्टॉक मार्केट कोर्स

- अध्याय 10: आईपीओ निवेश की मूल बातें

- अध्याय 11: शेयर बाज़ार में आईपीओ निवेशकों के प्रकार

- अध्याय 12: आईपीओ प्रक्रिया- मर्चेंट बैंकर से कंपनी लिस्टिंग तक

- अध्याय 14: आईपीओ निवेश और लाभ - भाग 2

- अध्याय 15: कॉर्पोरेट क्रियाएँ: अर्थ, प्रकार और उदाहरण

- अध्याय 16: कॉर्पोरेट कार्यों के प्रकार – भाग 2

- अध्याय 17: कॉर्पोरेट क्रियाएं: भाग लेने के लिए कदम

- अध्याय 1: स्टॉक मूल्यांकन की शर्तों की व्याख्या – भाग 1

- अध्याय 2: शेयर बाजार मूल्यांकन- महत्वपूर्ण अनुपात और शर्तें

- अध्याय 3: स्टॉक और निवेश के प्रकार - भाग 1

- अध्याय 4 – शेयर बाजार में शेयरों के प्रकार – भाग 2

- अध्याय 5: स्टॉक निवेश पर कराधान – भाग 1

- अध्याय 6 – स्टॉक निवेश पर कराधान – भाग 2

- अध्याय 7 - सूक्ष्म और समष्टि अर्थशास्त्र के बीच अंतर

- अध्याय 8 – मुद्रास्फीति और अर्थव्यवस्था पर इसका प्रभाव

- अध्याय 10 – आर्थिक नीतियों का परिचय – भाग 2

- अध्याय 11 – जीडीपी और सरकारी बजट

- अध्याय 12 - विदेशी निवेश व्यापार चक्रों को कैसे प्रभावित करते हैं

- अध्याय 13 - आर्थिक संकेतक

- अध्याय 16 - निवेश में व्यवहारिक पूर्वाग्रह और सामान्य नुकसान – भाग 3

अध्याय 10: आईपीओ निवेश की मूल बातें

आपने ये वाक्य पहले भी सुने होंगे -

‘जो पहले आता है, वही पाता है।’

‘देर से खत्म करने से बेहतर है जल्दी शुरू करना।’

‘पहले आओ, पहले पाओ।’

‘एक दिन देर से और एक डॉलर कम।’

और भी बहुत कुछ जो पहले आने वाले के लाभ पर जोर देता है। आरंभिक सार्वजनिक पेशकश (आईपीओ) आपको किसी कंपनी के शेयर खरीदने का अवसर देकर आपको वही पेशकश करने का इरादा रखता है, जब इसे पहली बार जनता के लिए पेश किया जाता है और आकर्षक कीमत पर।

नए और अनुभवी दोनों निवेशक उत्सुकता से आईपीओ की तलाश करते हैं और आने वाले और नए व्यवसाय का हिस्सा पाने की उम्मीद करते हैं।

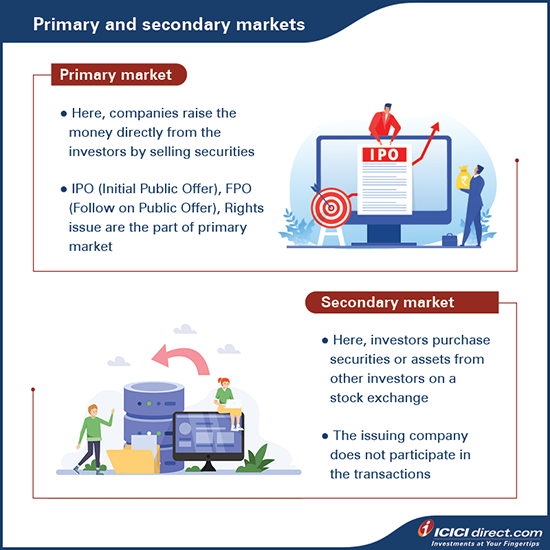

प्राथमिक और द्वितीयक बाजार

लेकिन, आईपीओ के बारे में सब कुछ समझने से पहले, हमें प्राथमिक और द्वितीयक बाजारों के बारे में कुछ जानना होगा।

एक प्राथमिक बाजार वह होता है, जहां कोई कंपनी प्रतिभूतियों को बेचकर सीधे निवेशकों से पैसा जुटाती है। जब कंपनी पहली बार निवेशकों से उनके शेयर बेचकर पैसे जुटाती है, तो इसे आरंभिक सार्वजनिक पेशकश (आईपीओ) के रूप में जाना जाता है।

प्राथमिक बाजार

जबकि द्वितीयक बाजार वह जगह है जहाँ कंपनी द्वारा प्राथमिक बाजार पर अपना आईपीओ पूरा करने के बाद सभी प्रतिभूतियों का कारोबार किया जाता है। द्वितीयक बाजार को बस शेयर बाजार के रूप में जाना जाता है। यहाँ, गतिविधि सीधे निवेशकों के बीच होती है, और इसलिए जारीकर्ता शामिल नहीं होता है। ये लेन-देन आम तौर पर स्टॉक एक्सचेंज पर होते हैं।

द्वितीयक बाजार

प्राथमिक और द्वितीयक दोनों बाज़ारों की ज़रूरत क्यों है?

इन दोनों बाज़ारों के महत्व के बारे में सोचने का एक तरीका यह है कि वे एक ही सिक्के के दो पहलू हैं। वे स्वतंत्र रूप से चलते हैं; वे एक दूसरे पर निर्भर भी होते हैं। प्राथमिक बाज़ार से आने वाला पैसा कंपनी के विकास में मदद करता है। द्वितीयक बाजार द्वारा प्रदान की जाने वाली तरलता लचीलापन और स्थिरता प्रदान करती है।

अब हम IPO के विषय पर आते हैं।

आरंभिक सार्वजनिक पेशकश (IPO) क्या है?

आपने "सार्वजनिक होना" शब्द सुना होगा। इस शब्द का अर्थ है कि यह IPO के माध्यम से सार्वजनिक शेयर बाजार में किसी कंपनी का पहला प्रवेश है। आरंभिक सार्वजनिक पेशकश कंपनी को निवेशकों को अपनी निजी कंपनी के शेयर देकर और स्टॉक एक्सचेंज में सूचीबद्ध करके धन जुटाने की अनुमति देती है। जो कंपनी पब्लिक इश्यू के ज़रिए अपने शेयर पेश करती है, उसे 'जारीकर्ता' माना जाता है।

कंपनी प्रमोटरों सहित मौजूदा निवेशकों से शेयर बेच सकती है या आईपीओ में नए शेयर जारी कर सकती है।

आईपीओ समाप्त होने के बाद, कंपनी के शेयर स्टॉक एक्सचेंज में सूचीबद्ध हो जाते हैं और निवेशक उनमें आगे कारोबार कर सकते हैं।

आइए इसे एक उदाहरण से समझते हैं:

करण के पास इलेक्ट्रॉनिक शॉप 'द गैजेट यूनिवर्स' की एक चेन है, जो काफी लाभदायक है। उनके पास काफी संख्या में वफादार ग्राहक हैं। अब उन्हें अपने कारोबार का विस्तार करने की जरूरत महसूस हो रही है, ताकि देश भर से लेकर विदेश तक के लोग उनके द्वारा बेचे जाने वाले अनूठे कलेक्शन के बारे में जान सकें।

लेकिन उनके पास पैसे नहीं हैं। साथ ही, वह कर्ज में नहीं जाना चाहते।

तो, वह क्या करते हैं?

वह आईपीओ प्रक्रिया का नेतृत्व करने और अंडरराइटर के रूप में कार्य करने के लिए एक स्थानीय निवेश बैंक से संपर्क करते हैं। वह उन्हें बताते हैं कि उनकी कंपनी - गैजेट यूनिवर्स में बढ़ने की क्षमता क्यों है। प्रदान की गई जानकारी और संख्याओं के आधार पर, बैंक उनकी कंपनी का मूल्यांकन करता है। उन्हें पता चलता है कि उनके व्यवसाय का मूल्यांकन 400 करोड़ रुपये है। वर्तमान में, करण और उनके परिवार के सदस्यों के पास 100% हिस्सेदारी है, यानी, रुपये के अंकित मूल्य के सभी चार करोड़ शेयर। 10. निवेश बैंक ने करण को सलाह दी कि उनकी कंपनी को 100 रुपये प्रति शेयर के हिसाब से एक करोड़ शेयर बेचकर अपनी हिस्सेदारी 25% तक कम कर लेनी चाहिए। इससे करण की हिस्सेदारी 25% कम हो जाएगी और इसे 100 करोड़ जुटाने के लिए 100 रुपये प्रति शेयर के इश्यू प्राइस पर जनता को आवंटित किया जाएगा। इसका मतलब है कि हर निवेशक 10 रुपये के अंकित मूल्य पर 90 रुपये का प्रीमियम देगा। जबकि करण के पास 75% हिस्सेदारी यानी 3 करोड़ शेयर हैं, जिनकी कीमत 300 करोड़ रुपये होगी।

तो, आगे क्या?

इसके बाद, वे एक ड्राफ्ट प्रॉस्पेक्टस तैयार करते हैं, जिसे रेड हेरिंग प्रॉस्पेक्टस (RHP) के नाम से जाना जाता है। DRHP में कंपनी, उसके प्रमोटर और IPO से जुड़ी सभी ज़रूरी जानकारी होती है। यह कदम अनिवार्य है क्योंकि यह सुनिश्चित करता है कि सभी आवश्यक दस्तावेजों का खुलासा किया जाए, जिसे बाद में बाजार नियामक सेबी द्वारा जांचा और अनुमोदित किया जाता है।

इसके बाद स्टॉक एक्सचेंज में अपना प्रारंभिक इश्यू जारी करने के लिए आवेदन तैयार करके जमा करना होता है।

हमारे साथ बने रहें क्योंकि हम निम्नलिखित अध्यायों में आईपीओ प्रक्रिया का विस्तार से पता लगाते हैं।

तो, आईपीओ खुलने पर क्या होता है?

अंडरराइटर के साथ, कंपनी प्रत्येक निवेशक को आवंटित किए जाने वाले शेयरों की संख्या निर्धारित करती है। उपरोक्त उदाहरण के अनुसार, 'गैजेट यूनिवर्स' के पास अब अपने व्यवसाय का विस्तार करने और ऑनलाइन उपस्थिति विकसित करने के लिए 100 करोड़ रुपये हैं। तब से, करण ने आठ शहरों में अपना इलेक्ट्रॉनिक्स ब्रांड लॉन्च किया है और पहले से कहीं अधिक उत्पादक बन गए हैं।

सार्वजनिक होने के क्या लाभ हैं?

आईपीओ केवल एक संकेत नहीं है कि एक निजी कंपनी को अपने विकास को बढ़ावा देने के लिए धन की आवश्यकता है। यह इस बात का भी संकेत है कि व्यवसाय ने विश्व मानचित्र पर अपनी छाप छोड़ी है।

सरल शब्दों में कहें तो, इसके लाभों में शामिल हैं -

- पूंजी जुटाने के अवसर प्रदान करता है या खर्चों और ऋणों का भुगतान करने में मदद कर सकता है

- निवेशक आधार का विस्तार करता है

- विश्वसनीय प्रचार उत्पन्न करता है

- कंपनी के संस्थापकों और अन्य निवेशकों को निकास रणनीति प्रदान करता है

- निवेशकों के लिए तरलता प्रदान करता है

क्या आपने जानते हैं?

भारत में सबसे बड़ा आईपीओ हुंडई मोटर्स इंडिया का 1.5 करोड़ रुपये से अधिक का इश्यू था। 27,000 करोड़, अक्टूबर 2024 में सूचीबद्ध

* अक्टूबर 2024 तक

आईपीओ के विभिन्न प्रकार क्या हैं?

आईपीओ भी दो प्रकार के होते हैं - बुक बिल्डिंग और फिक्स्ड-प्राइस इश्यू।

दोनों आईपीओ के बीच अंतर का मुख्य क्षेत्र निवेशकों को दी जाने वाली कीमत है।

- बुक बिल्डिंग इश्यू में, एक मूल्य बैंड उपलब्ध होता है। एक निवेशक के तौर पर, आप प्राइस बैंड के बीच किसी भी दर पर बोली लगा सकते हैं।

- फिक्स्ड-प्राइस इश्यू में, निवेशकों को केवल उसी एक कीमत पर आवेदन करना होता है।

आमतौर पर, बाजार में आपको दिखने वाले ज़्यादातर IPO बुक बिल्डिंग वाले होते हैं।

आइए बुक बिल्डिंग IPO के प्रकार को समझने के लिए एक उदाहरण देखें

सॉफ्ट प्लास्टिक 105-110 रुपये के प्राइस बैंड में तीन करोड़ शेयर ऑफर कर रहा है। निचला प्राइस बैंड 105 रुपये है; इसी तरह, ऊपरी प्राइस बैंड 110 रुपये है। अब, एक निवेशक के तौर पर, आप इस IPO के लिए 105-110 रुपये के रेंज में बोली लगा सकते हैं। 105-110.

आवेदनों के आधार पर, कंपनी आईपीओ के लिए पूरी तरह से सब्सक्राइब होने के लिए इश्यू प्राइस तय करेगी। ओवर-सब्सक्रिप्शन की स्थिति में, निवेशकों को आनुपातिक आधार पर आवंटित किया जाता है।

दूसरी ओर, यदि सॉफ्ट प्लास्टिक का सब्सक्रिप्शन बहुत ज़्यादा है, तो लॉटरी के आधार पर आवंटन दिया जा सकता है। इसका मतलब है कि अगर किसी निवेशक ने इश्यू प्राइस से कम बोली लगाई है, तो उन्हें कोई शेयर नहीं मिल सकता है। और जिन निवेशकों ने इश्यू प्राइस से ज़्यादा दर पर आवेदन किया है, उन्हें इश्यू प्राइस पर ही शेयर आवंटित किए जाएँगे।

तो, एक खुदरा निवेशक के रूप में, अगर आप सही IPO मूल्य को समझने में सक्षम नहीं हैं, तो आप क्या करते हैं?

एक विकल्प है जिसे कटऑफ़ प्राइस कहा जाता है।

कटऑफ़ प्राइस का मतलब है किसी खास मूल्य पर बोली लगाए बिना इश्यू प्राइस पर शेयरों के लिए आवेदन करना। जब आप कटऑफ़ पर बोली लगाते हैं, तो आप सुनिश्चित करते हैं कि आपका आवेदन आवंटन प्रक्रिया का हिस्सा होगा और अगर आवंटित किया जाता है, तो आपको कंपनी द्वारा तय किए गए इश्यू प्राइस पर शेयर मिलेंगे। हालाँकि, आपको IPO आवेदन के समय ऊपरी मूल्य बैंड के अनुसार राशि का भुगतान करना होगा। यदि कोई कंपनी ऊपरी बैंड से कम कीमत पर शेयर जारी करने का फैसला करती है, तो आपको अंतर राशि का रिफंड मिलेगा।

अतिरिक्त पढ़ें: आगामी आरंभिक सार्वजनिक पेशकश (आईपीओ) को कैसे ट्रैक करें

सारांश

- शेयर बाजार में दो प्रकार शामिल हैं - प्राथमिक बाजार जहां कंपनी सीधे निवेशकों को शेयर बेचती है; द्वितीयक बाजार जहां सभी प्रतिभूतियों का कारोबार होता है।

- आरंभिक सार्वजनिक पेशकश (आईपीओ) किसी कंपनी का शेयर बाजार में पहला प्रवेश है, जहां वह पहली बार अपने शेयरों को जनता को बेचकर धन जुटाती है।

- किसी विशिष्ट मूल्य पर बोली लगाए बिना निर्गम मूल्य पर शेयरों के लिए आवेदन करने के लिए, आप कटऑफ मूल्य का विकल्प चुन सकते हैं।

अब जब आप आईपीओ और उसके प्रकारों से परिचित हो गए हैं, तो आइए अगले अध्याय में विभिन्न प्रकार के निवेशकों पर नज़र डालते हैं जो आईपीओ में निवेश कर सकते हैं।

ICICI Securities Ltd. ( I-Sec). Registered office of I-Sec is at ICICI Securities Ltd. - ICICI Venture House, Appasaheb Marathe Marg, Prabhadevi, Mumbai - 400 025, India, Tel No : 022 - 6807 7100. Please note, IPO related services are not Exchange traded products and I-Sec is acting as a distributor to solicit these products. All disputes with respect to the distribution activity, would not have access to Exchange investor redressal forum or Arbitration mechanism. The contents herein above shall not be considered as an invitation or persuasion to trade or invest. I-Sec and affiliates accept no liabilities for any loss or damage of any kind arising out of any actions taken in reliance thereon. Investments in securities market are subject to market risks, read all the related documents carefully before investing. The contents herein mentioned are solely for informational and educational purpose.

Please Enter Email

शुक्रिया.

टिप्पणी (0)