Learning Modules Hide

Hide

अध्याय 13: आईपीओ निवेश और लाभ - भाग 1

समाचार सुर्खियों के माध्यम से ब्राउज़िंग, आप इस एक जो कहते हैं भर में आते हैं -

"भारतीय स्टार्ट-अप OYO $ 1.2 बिलियन आईपीओ के लिए फाइल करता है"

यह कहना सुरक्षित है कि आपने पहले इस कंपनी के बारे में सुना है। भारत भर में इतने सारे होटलों पर चित्रित बड़े लाल OYO लोगो को याद करना मुश्किल है।

मान लीजिए कि आप महसूस करते हैं कि इस कंपनी के शेयरों को खरीदने से आपको समय पर अच्छा रिटर्न मिल सकता है।

ठीक है, तो आप स्पष्ट रूप से जितनी जल्दी हो सके शेयरों को हड़पने के अवसर को याद नहीं करना चाहते हैं।

और आपके लिए भाग्यशाली, एक आईपीओ जितनी जल्दी हो सकता है उतना ही जल्दी है!

IPO में निवेश कैसे करें?

IPO में निवेश कैसे करें

आईपीओ शेयरों में निवेश करने के लिए, आपको एक डीमैट और ट्रेडिंग खाते की आवश्यकता होती है। पिछले अध्यायों में हमने एक डीमैट रखने के महत्व और इक्विटी निवेश में खरीदने और रखने में उनकी प्रासंगिकता को देखा।

आपका ट्रेडिंग खाता आपको अपनी पसंद के शेयरों में व्यापार करने की अनुमति देगा, जबकि आपका डीमैट खाता इलेक्ट्रॉनिक प्रारूप में आपकी प्रतिभूतियों को रखेगा।

एक लंबी प्रक्रिया की तरह लगता है, है ना?

खैर, यह काफी लंबी प्रक्रिया है। लेकिन फिर सेबी ने आईपीओ प्रक्रिया में सुधार और गति लाने के लिए एएसबीए (अवरुद्ध राशि द्वारा समर्थित अनुप्रयोग) पेश किया।

ASBA के साथ, जब आप चल रहे IPO के लिए आवेदन करते हैं, तो आवेदन राशि सीधे आपके बैंक खाते में अवरुद्ध हो जाती है।

क्या आप इस बारे में चिंतित हैं कि यदि आपको कोई शेयर आवंटित नहीं किया जाता है तो क्या हो सकता है?

चिंता मत करो। राशि अस्थायी रूप से अवरुद्ध है और केवल एक बार जब आप शेयर आवंटित कर रहे हैं डेबिट किया जाएगा। यदि आपको कोई या उससे कम शेयर आवंटित नहीं किए जाते हैं, तो लंबित राशि अनब्लॉक हो जाती है।

यहाँ एक उदाहरण है।

मान लीजिए कि आपने एएसबीए के माध्यम से 1.5 लाख रुपये के सुपरट्रॉनिक फार्मास्युटिकल शेयरों के लिए आवेदन किया था। आपको केवल 60,000 रुपये में आवंटन प्राप्त हुआ। इसलिए, एएसबीए आईपीओ के तहत, केवल 60,000 रुपये डेबिट हो जाएंगे, और शेष राशि पर प्रतिबंध आपके बैंक खाते से हटा दिया जाता है।

क्या आप जानते हैं?

एएसबीए को भारतीय प्रतिभूति और विनिमय बोर्ड (सेबी) द्वारा सितंबर 2008 में पेश किया गया था।

तो, यहां वे कदम हैं जिन्हें आपको आईपीओ में निवेश करने के लिए देखने की आवश्यकता होगी:

- निवेश करने के लिए IPO चुनें

- धन की व्यवस्था करें

- एक डीमैट और ट्रेडिंग खाता खोलें, यदि आपके पास नहीं है

- अपने ट्रेडिंग खाते में ASBA एप्लिकेशन देखें

- कंपनी के प्रॉस्पेक्टस में निर्दिष्ट शेयरों की कम से कम न्यूनतम संख्या के लिए बोली

अब, आपको तब तक इंतजार करना होगा जब तक कि पुस्तक निर्माण प्रक्रिया पूरी नहीं हो जाती है और आपको अपेक्षित शेयर आवंटित नहीं किए जाते हैं।

आवंटन प्रक्रिया पूरी होने पर शेयर आपके डीमैट अकाउंट में जमा हो जाएंगे। इसके बाद शेयरों को शेयर बाजार में भी सूचीबद्ध किया जाएगा। इस पूरी प्रक्रिया में करीब 10-12 दिन का समय लगेगा।

जैसा कि हमने पहले देखा, शेयरों का आवंटन जारीकर्ता द्वारा पेश किए जाने वाले शेयरों की संख्या की तुलना में आईपीओ इश्यू की मांग पर निर्भर करेगा। तो इसका मतलब है, यदि मांग की पेशकश की गई शेयरों की संख्या से अधिक हो गई है, तो आपको आपके द्वारा आवेदन किए गए शेयरों की तुलना में कम शेयर मिलने की संभावना है।

कुछ मामलों में, ऐसा हो सकता है कि आपको भारी ओवर-सब्सक्रिप्शन के कारण कोई शेयर प्राप्त न हो।

अब आप जानते हैं कि कैसे एक कंपनी आईपीओ के माध्यम से पूंजी जुटा सकती है।

लेकिन अगर किसी कंपनी का प्रमोटर लिस्टेड कंपनी में अपनी हिस्सेदारी बेचना चाहता है तो क्या होगा?

खैर, वे यह भी बिक्री के लिए प्रस्ताव (ओएफएस) के माध्यम से कर सकते हैं।

OFS (Offer for Sale) क्या है?

एक ओएफएस को केवल स्टॉक एक्सचेंज द्वारा पेश की गई विशेष विंडो के माध्यम से प्रबंधित किया जा सकता है। कंपनी एक मंजिल मूल्य निर्धारित करती है और उस कीमत के लिए या उच्च कीमत पर रखी गई बोलियों को स्वीकार करती है।

ओएफएस को कंपनी को आईपीओ प्रक्रिया से गुजरने की आवश्यकता नहीं है क्योंकि कंपनी कोई नया शेयर जारी नहीं करती है; केवल मौजूदा धारक ही अपनी हिस्सेदारी बेचते हैं। लेकिन सेबी के दिशानिर्देशों के अनुसार, केवल 1000 करोड़ रुपये और उससे अधिक के बाजार पूंजीकरण वाली कंपनियां धन जुटाने के लिए ओएफएस का उपयोग कर सकती हैं।

विक्रेता को छोड़कर कोई भी ओएफएस में निवेश कर सकता है, जिसमें खुदरा निवेशक, उद्यम, विदेशी संस्थागत निवेशक (एफआईआई), और योग्य संस्थागत खरीदार (क्यूआईबी) शामिल हैं। सेबी के दिशानिर्देशों के अनुसार, खुदरा निवेशकों के लिए न्यूनतम 10% आरक्षण अनिवार्य है, और एक खुदरा निवेशक के रूप में, आपकी बोली 2 लाख रुपये से अधिक नहीं होनी चाहिए। इसके अलावा, ओएफएस के साथ, कोई विशिष्ट बहुत आकार की आवश्यकता नहीं है जब तक कि प्रमोटर उन्हें निर्दिष्ट नहीं करता है। इसका मतलब है कि आप केवल एक शेयर के लिए भी बोली लगा सकते हैं।

हालांकि, यह जानना महत्वपूर्ण है कि ओएफएस की अवधि द्वितीयक बाजार के व्यापारिक घंटों के अनुसार होगी और दो व्यावसायिक दिनों के लिए खुली रहेगी। केवल गैर-खुदरा निवेशकों को ओएफएस के पहले दिन अपनी बोलियां लगाने की अनुमति होगी, जिसे टी दिन के रूप में दर्शाया जाएगा, और अगले दिन तक अपनी बोलियों को आगे बढ़ाया जाएगा। जबकि रिटेल निवेशक (टी +1) दिन से ही ट्रेडिंग शुरू कर सकते हैं।

यदि आप सोच रहे हैं कि आईपीओ और ओएफएस के बीच क्या अंतर है, तो यहां यह है - आईपीओ के माध्यम से जुटाने वाले धन का उपयोग पूंजी के रूप में किया जाता है जो व्यवसाय को बढ़ाने में मदद करेगा। जबकि, ओएफएस के साथ, धन जुटाने का उपयोग उन प्रमोटरों को वापस भुगतान करने के लिए किया जाएगा जिन्होंने कंपनी में अपनी हिस्सेदारी बेची थी।

अब एक और परिदृश्य को देखें। मान लीजिए कि एक कंपनी पहले से ही आईपीओ के माध्यम से स्टॉक एक्सचेंज में सूचीबद्ध है लेकिन उनकी व्यावसायिक आवश्यकता बढ़ जाती है और अब उन्हें विस्तार करने के लिए अधिक धन की आवश्यकता होती है। क्या उनके पास एक और आईपीओ हो सकता है?

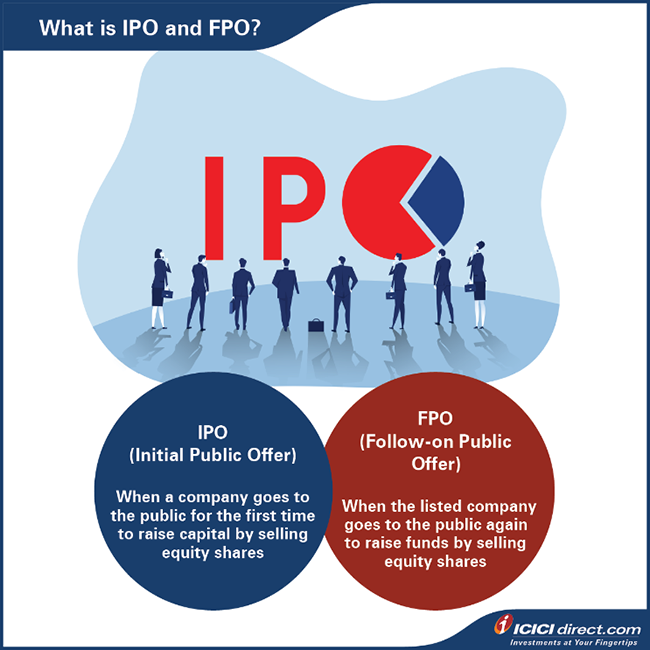

खैर, यही कारण है कि फॉलो-ऑन पब्लिक ऑफर (एफपीओ) पेश किया गया था।

FPO क्या है?

देखिए, बात यह है कि जब कोई कंपनी पूंजी जुटाने के प्रयास में शेयर बाजार में अपने शेयरों को सूचीबद्ध कर रही है, तो इसका मतलब यह नहीं है कि सभी को कभी भी किसी और फंड की आवश्यकता नहीं होगी। इसके विपरीत, कंपनी को अपने ब्रांड का विस्तार करने, नए उत्पादों को लॉन्च करने, नई व्यावसायिक लाइनों का निर्माण करने और अधिक के लिए भविष्य में अधिक धन की आवश्यकता हो सकती है। इसलिए, ऐसी घटना में, यदि कंपनी ऋण लेने में रुचि नहीं रखती है, तो यह एक एफपीओ (फॉलो-ऑन पब्लिक ऑफरिंग) का विकल्प चुनती है।

यहां, कंपनी एक मूल्य बैंड प्रदान करती है जिसके भीतर बोलियों को फिट होना चाहिए - न तो उच्च और न ही मूल्य बैंड में उल्लिखित मूल्य से कम। यदि कंपनी एफपीओ मार्ग अपनाने का फैसला करती है, तो उसे एक प्रॉस्पेक्टस जारी करना चाहिए और सेबी और भर्ती प्रबंधकों के साथ प्रॉस्पेक्टस दाखिल करने की आईपीओ प्रक्रिया से गुजरना चाहिए जो बिक्री का ख्याल रखेंगे।

निवेश के हर दूसरे रूप की तरह जिसके लिए आपके उचित परिश्रम की आवश्यकता होती है, आईपीओ में निवेश करने से पहले उसी की सलाह दी जाती है। आखिरकार, जब आप आईपीओ में निवेश करने का फैसला करते हैं, तो आप अपनी संपत्ति बनाने के लिए ऐसा करते हैं।

अतिरिक्त पढ़ें: आगामी प्रारंभिक सार्वजनिक पेशकश (आईपीओ) को कैसे ट्रैक करें

सारांश

- आईपीओ में निवेश करने के लिए, आपको एक डीमैट और ट्रेडिंग खाते की आवश्यकता होती है।

- ट्रेडिंग खाता आपको अपनी पसंद के शेयरों में व्यापार करने की अनुमति देगा।

- डीमैट खाता इलेक्ट्रॉनिक प्रारूप में आपकी प्रतिभूतियों को रखता है।

- शेयरों का आवंटन जारीकर्ता द्वारा पेश किए जाने वाले शेयरों की संख्या की तुलना में आईपीओ निर्गम की मांग पर निर्भर करेगा।

- एक ओएफएस कंपनी के प्रमोटरों को अपने शेयर बेचने और उनकी होल्डिंग्स को कम करने में मदद करेगा।

- एक एफपीओ एक कंपनी को अनुमति देता है जो पहले से ही स्टॉक एक्सचेंजों में सूचीबद्ध है, जनता को नए शेयर जारी करने के लिए।

और अंत में, अगले अध्याय में, आइए आईपीओ में निवेश करने के फायदों को समझते हैं।

अस्वीकरण –

आईसीआईसीआई सिक्योरिटीज लिमिटेड (आई-सेक)। I-Sec का पंजीकृत कार्यालय ICICI Securities Ltd. - ICICI वेंचर हाउस, अप्पासाहेब मराठे मार्ग, प्रभादेवी, मुंबई - 400 025, भारत, दूरभाष संख्या : 022 - 6807 7100 में है। कृपया ध्यान दें, आईपीओ से संबंधित सेवाएं एक्सचेंज ट्रेडेड उत्पाद नहीं हैं और आई-सेक इन उत्पादों को मांगने के लिए वितरक के रूप में कार्य कर रहा है। वितरण गतिविधि के संबंध में सभी विवादों में एक्सचेंज निवेशक निवारण मंच या मध्यस्थता तंत्र तक पहुंच नहीं होगी। उपर्युक्त सामग्री को व्यापार या निवेश के लिए निमंत्रण या अनुनय के रूप में नहीं माना जाएगा। I-Sec और सहयोगी उस पर निर्भरता में किए गए किसी भी कार्य से उत्पन्न होने वाले किसी भी प्रकार के नुकसान या क्षति के लिए कोई देनदारियां स्वीकार नहीं करते हैं। प्रतिभूति बाजार में निवेश बाजार जोखिमों के अधीन हैं, निवेश करने से पहले सभी संबंधित दस्तावेजों को ध्यान से पढ़ें। यहां उल्लिखित सामग्री पूरी तरह से सूचनात्मक और शैक्षिक उद्देश्य के लिए हैं।

Invest

Invest

टिप्पणी (0)